分类:投保攻略

悄咪咪问一句:你的收入是什么水平?

我发现,很多主动买保险的人,基本都“有点小钱”,在社会上,算是我们平常说的“中产家庭”。

这样的家庭看似还不错,但实际上面临的压力是巨大的——

害怕各种意外发生,钱不够花,日子过得越来越差。

不过我想告诉你,要是买好了保险,可以丝毫不慌。

中产家庭配置的保险,主要分两种:

一种是保障类保险,比如重疾险,得了重疾,符合条款约定就能赔钱。

另一种是理财类保险,比如增额终身寿险,可终身锁定利率,收益写在合同里,中途可以减保取现价出来用,买来做教育、养老规划,或者单纯当做投资赚收益,都很合适。

疾病等意外来袭,保障类保险可以为我们兜底。

将来孩子上大学要学费生活费,我们养老也要用钱,理财类保险就能给我们经济上的支持。

中产家庭虽谈不上富裕,但基本都有能力配置好保险。

要是挑到好产品,还可以少花很多冤枉钱。

下面我们就先来说说保障类保险主要有哪些:

1.重疾险

主要保重疾、轻中症,符合条款即可赔付约定保额。

得了重疾,起码要歇上一两年,安心养病。

俗话说“手停口停”,工作上的收入多少都会受到影响,这时重疾险赔的钱就可以弥补这部分损失。

即便有房贷车贷要还,也可以放宽心过日子。

注意:一般不建议老人买重疾险,因为保费偏贵,可能出险了,赔的钱比我们交的保费还少。

2.定期寿险

主要保身故和全残,买它主要为的是家人。

万一不幸挂了,至少能留一笔钱给家人好好生活。

前阵子有一则猝死新闻备受关注,很多人这才意识到买定期寿险的重要性,赶紧给自己投保。

不得不感慨一声,为家人着想,有责任心的人真是越来越多了~

注意:定期寿险更适合家庭经济支柱投保,小孩不承担家庭经济责任,不建议投保。

3.百万医疗险

主要用来补充医保报销。

比如有人生病了,去医院住院治疗,医疗费经过医保报销后,超过免赔额的部分,就可以按合同约定进行报销。

另外,像癌症外购药,价格特别贵,通常医保是不能报销的,如果买到一款优秀的百万医疗险,就可以很好地解决这部分花费。

注意:大多数百万医疗险的免赔额是1万,报销额度有几百万,所以百万医疗险主要是用来报销高额医疗花费的。

4.意外险

主要提供意外身故/伤残、意外医疗等保障,几十块钱都能买到一份不错的一年期意外险,正所谓花小钱办大事。

意外面前人人平等,所以意外险是老少皆宜的险种。

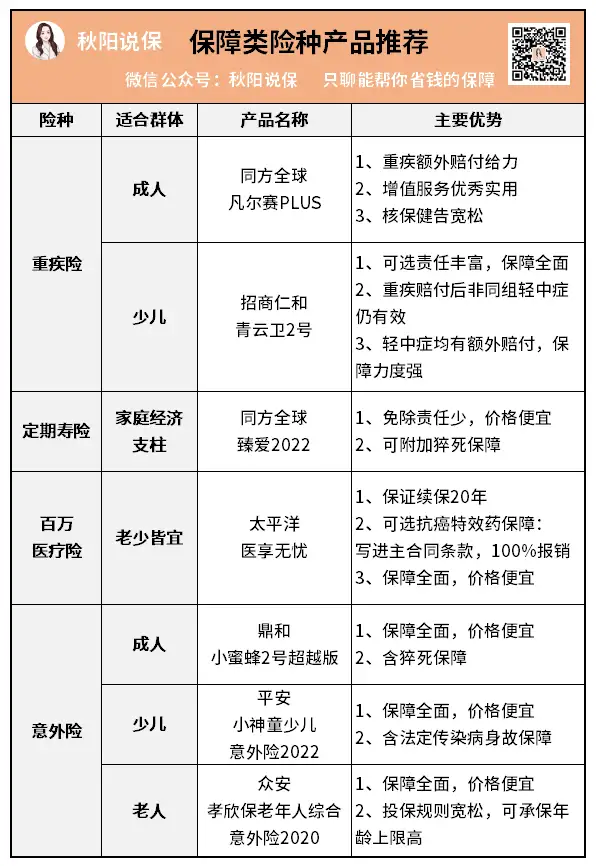

以上这些险种,我都帮大家找到了市面上性价比非常高的优质产品:

表格里提到的这些高性价比产品,主要优势我都给大家列出来了,篇幅有限,就不一一测评了。

购买理财类保险,对于中产家庭来说也非常有必要。

俗话说,你不理财,财不理你。

但也有人说:“你一理财,财就离你。”

原因是理财的路子选错了,就像有人炒股,选错股票,千万身家都可能被败光。

所以,很多中产家庭理财,基本都是追求安全靠谱、稳定增值。

对此,我最推荐投保增额终身寿险和养老年金险——收益都是白纸黑字写在合同上,安全有保障。

简单来说说两者的区别:

增额寿可以终身锁定利率,有减保功能,取钱比较灵活,可以用来规划教育、养老等。

养老年金险需要等到约定好的年龄才能开始领钱,更适合专款专用,为养老做规划。

详细区别可以看看这篇文章>>年金险和增额终身寿,有什么区别?

如果目前还没有清晰的养老规划,我建议先买增额寿。

最近高收益增额寿已经下架了不少,想买的朋友要抓紧机会入手。

目前我最推荐投保的是增多多3号增额护理险,它的收益具体有多高?

我们拿它来和各大保险公司的热门增额寿对比:

可以看到,增多多3号增额护理险的优势非常明显:

从回本那年开始,即40-85岁这个极有可能减保取钱出来花的年龄阶段,现金价值一路领先。

第30年投资回报率高达3.41%,将其他产品远远抛在身后。

买保险,其实就是用小钱换大钱。

比如买最便宜的意外险,每年只要交几百块钱的保费,就能得到上百万的保障。

未雨绸缪的道理,其实不用我多说,人人都明白。

对于中产家庭来说,在能力范围内每年拿出几万块配置好保障,非常有必要。

如果之前已经配置了相关保险,最好拿出保单来看看产品有没有买对,保障责任和额度是否合适~

要是你的家庭还没有保障,一定要抓紧时间配置。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章