分类:投保攻略

最近和读者唠嗑,发现个事——

大部分人对养老规划的概念,都很模糊。

为什么模糊?主要是因为没有方法论。

知道自己缺养老金,但不知道以何种方式去储蓄养老金。

原来大家都跟我一样,已经开始焦虑退休的事了,8090后加油。

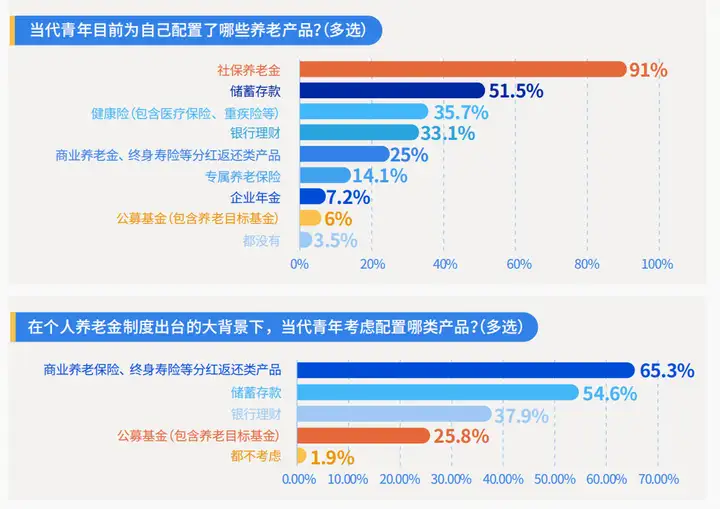

恰好最近看到,上投摩根基金联合蚂蚁理财智库(支付宝)发布了《2022当代青年养老规划调查图鉴》。

呃,一起来看看别人是怎么做的。

图鉴显示,社保养老金和储蓄存款仍然是大部分人会选择的养老工具。

今天来给大家梳理汇总一下,市面上各种养老投资工具的优劣(文章有点长,但绝对是市面最全养老盘点)。

首先,我们要达成一个共识:你觉得拿养老的钱,去投资高风险标的合适吗?

我认为不行。

比如买股票,如果你没有谈过刻骨铭心的恋爱,也想感受下:

从“小鹿乱撞”到“情投意合”,再到“心如死灰”的心情变化,推荐你去大A走一走。

保准够刺激。

但来来回回,反复折腾,收益率大概是负的。

这可是你退休后的生活费,心态完全不一样。毕竟,老年的我们,折腾不起…...

我更建议尽量选择安全稳定、收益保证的投资方式。

下面的投资工具分析,我也会按照这个思路进行评判。

银行存款

银行定存,大多数人的内心安稳所在。

只要你不存什么小银行,安全性还是蛮高的(50万以内有存款保险条例保护)。

流动性也不错,即便定存5年,中途取出也就是算活期0.35%,少点利息。

但今年存款利率已经连续下调两次,幅度一次比一次大。

我打开招行看了一下,现在3年期最新存款利率是2.60%,5年期是2.65%。

这利率,纯纯欺负人。

而且未来存款利率只会越来越低,你没得选。

所以,银行存款只适合用来存日常的小额备用金,灵活取用。

用来做养老储备,太悬了!

国债

国债由国家信用背书,肯定靠谱,这点不用多说。

相比银行存款,国债的流动性要差一些,到期才能兑换。

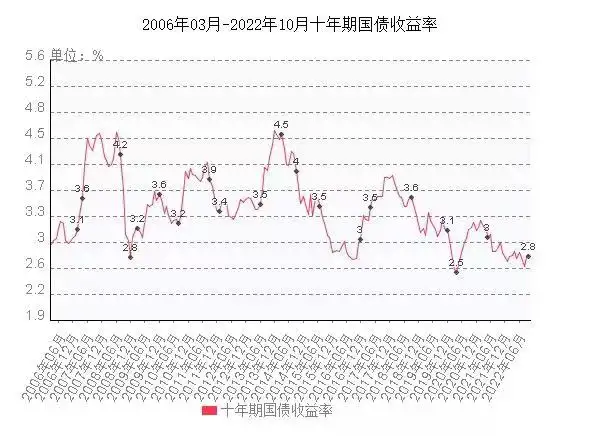

收益方面,目前十年期的国债收益率仅为2.8%左右。

而且国债是定时定量发售的,太难抢了。

前段时间400亿额度9天发售期,结果一分钟抢光。

因此养老储蓄仅靠国债,不太现实。

理财险

这里的理财险,指的是保本保息的增额寿和年金。

安全性方面,你可以放100个心。

之前我就多次盘点,当前的【真正安全投资工具】就这三个:50万以内的银行存款、国债和理财保险。

不相信?看下图:

理财保险,安全性几乎跟国债一样。

就算极端情况下保险公司倒闭了,也有保险保障基金来“接盘”。

为什么我这么喜欢理财险?并且反复推荐过,原因无它。

那理财险的收益怎么样?

我举两个产品分别说明下:

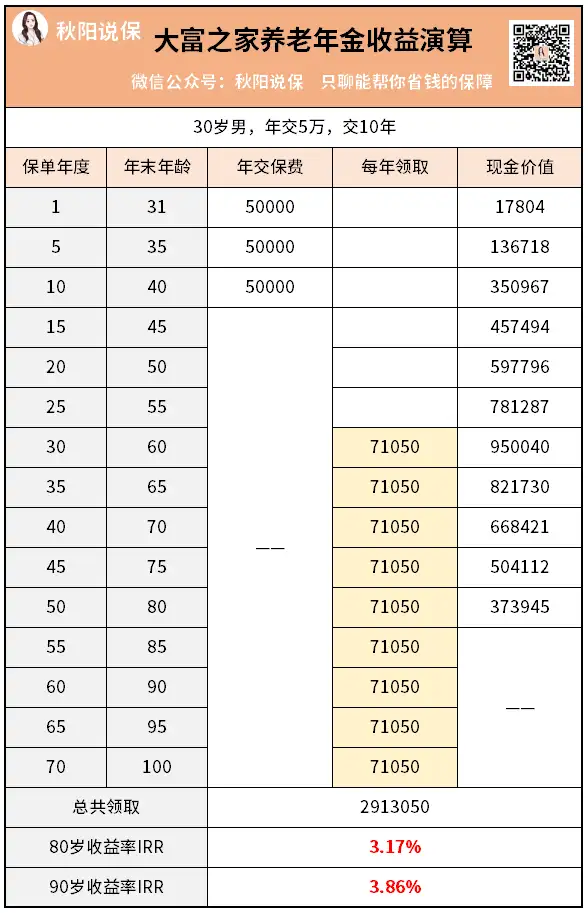

养老年金:大家大富之家

若30岁男性,年交5万,交10年,60岁退休开始领养老金:

每年能领71050元,活到老领到老~

80岁时IRR为3.17%,90岁时IRR为3.86%,总共净赚240多万。

用来补充养老金再好不过~

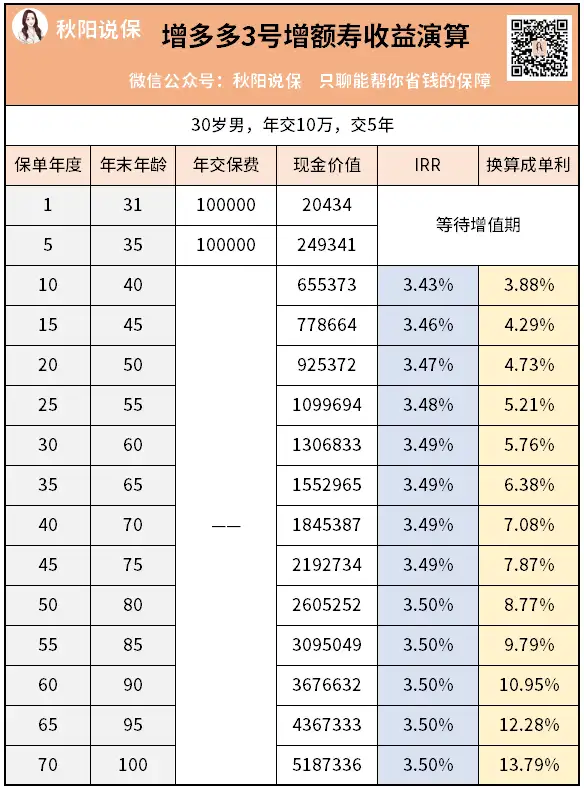

增额寿:昆仑健康增多多3号

同样30岁男性,年交10万,交5年:

60岁退休时,IRR已经高达3.49%。

持有时间越长,利率越高,换算成单利,惊艳到你没有。

假设长命百岁,中间一直不领取,50万的本金能跑出500多万(拿到手的钱)。

但要注意,通常理财险都有5-10年的回本时间,期间取出会损失本金。

好在养老管理,本身就是一个长达几十年的过程。

放长期看,一个明智的选择。

“五地、四大行”的特定养老储蓄

这是一种特殊的银行存款,也是保本保息的。

由今年5月10日正式提出,7月29日下发文件开始试点。

试点时间为今年11月20日。

由工农中建四大行,在广州、合肥、成都、青岛和西安5个城市开展特定养老储蓄试点。

注:单家银行试点规模不超过100亿,期限为1年;购买单家试点银行存款上限为50万。

我看了下,具体产品分三种类型:整存整取、零存整取和整存零取。

期限有5年、10年、15年和20年四档。

相比普通银行定存,它的期限更长,且收益略高于大型银行5年期定存利率2.65%。

作为规划养老的工具,还是可以的,目前还处于试点阶段。

养老理财产品

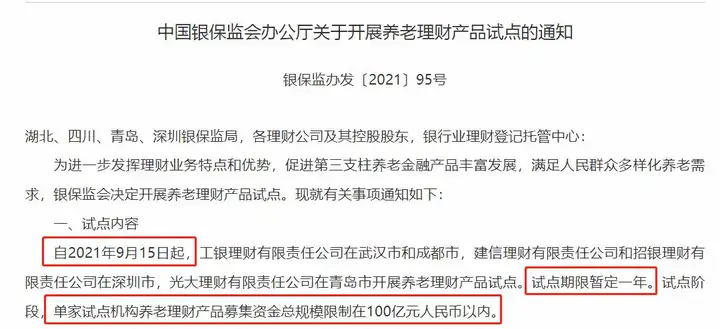

我说的是,在2021年9月15日之后,经银保监会允许发行的养老理财产品。

以前市面上打着“养老”旗号的理财产品,其实与普通理财产品差不多。

现在的“新养老理财”,会更安全稳健,风险也较低。

它有两个点蛮吸引我的:

1)门槛低,费率低;

1元起售,也不收什么申购费认购费等乱七八糟的费用,就算有管理费,费率也很低,能接受。

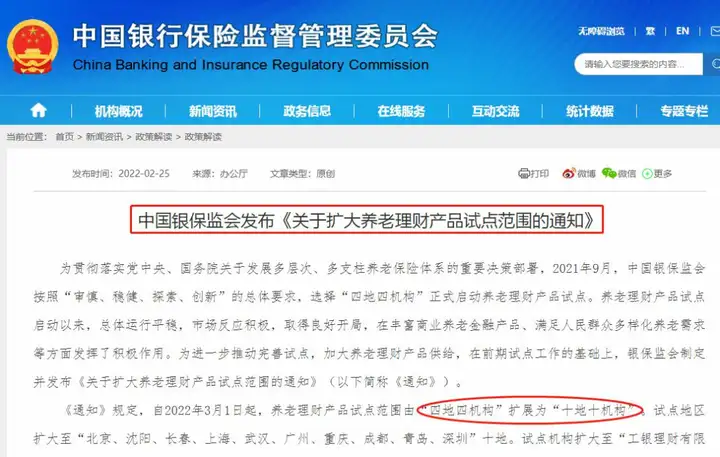

而且现在试点范围已经从“四地四机构”扩大到“十地十机构”,受众性提高了。

2)引入了平滑基金机制

平滑不是刚兑,这点要注意。

简单理解,你买了一款养老理财产品,当它的收益超过预定业绩时,管理者会将超出的一部分作为“平滑基金”。

当业绩不理想时,可以进行回补,降低净值波动。

我上中国理财网扒了一下,现已发行的48只养老理财产品中,有36只固收类产品,12只混合类产品。

收益方面,各个银行给出的养老理财业绩基本在5%-8%之间,挺高的。

但你别忘了,当下所有理财产品都不承诺保本兑付。

即便养老理财属于稳健型产品,依然是有亏损的风险的。

个人养老金

个人养老金相当于养老金版的惠民保,主要是为了带动全民储蓄养老。

之前我有专门聊过,没搞懂的戳这里回顾→个人养老金解读

这里我用大白话解释下:

国家鼓励大家在社保之外,再拿一些钱出来,放进一个专门的个人养老账户。

根据个人的风险偏好和年龄选择产品投资,国家帮我们运营,还给予税收优惠(每年计税金额可以减少12000元)。

听起来很不错吧。

但投资盈利多少是不保证的,风险自担。好没底啊,万一亏了,老了找谁去......

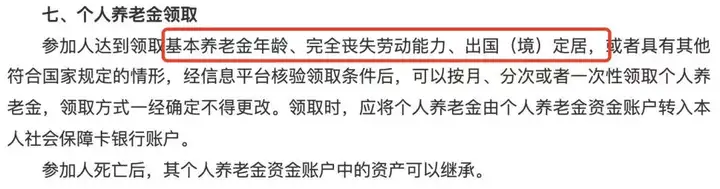

流动性也一般,你把钱放进账户里,就不能随便取出了,要等到退休以后才能用。

当然,以下特殊情况除外。

至于收益率,目前还没具体实施,参不参加,你自己定。

据说成都目前已经开始试点,我们拭目以待。

养老基金FOF

这是一种由基金公司发行的养老产品,也叫养老目标基金。

因为它投资的对象不是像股票、债券这样的基础证券,而是其他公募基金。

所以,养老目标基金也被称为基金中的基金。

比如,你买某一只基金,通常它会把资金分散投资到多只股票中。

而一只养老目标基金,则是把资金投资到多只基金中。

间接买入,这样一来,风险就更加分散了。

按照投资风格,养老基金FOF分为两种:

其一,目标风险基金,根据投资者的风险偏好来决定不同风险资产配置比例。

其二,目标日期基金,根据不同投资者生命阶段风险承受能力进行投资配置。

但是吧,毕竟属于基金,收益是打了个大大的问号的。

我闭着眼睛随便找了一只,它过去几个季度的涨跌是这样的:

涨的时候还不错,行情不好时呢,跌起来也不含糊。

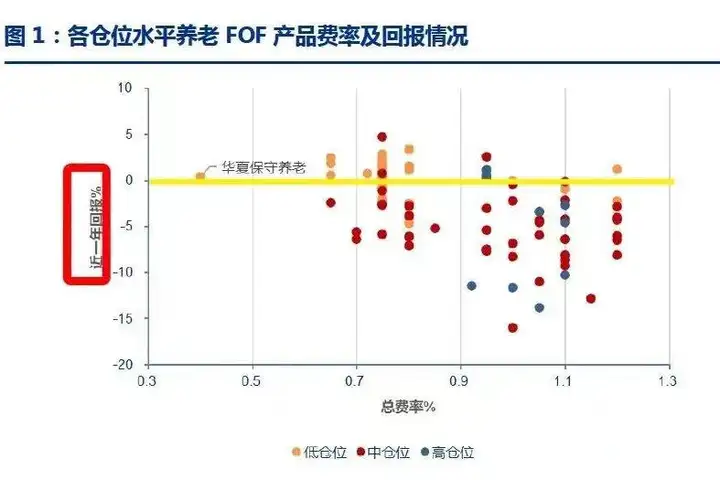

比如今年,一大半养老FOF基金,收益回报率都是负的。

这里我想说的是,养老FOF产品是有一定风险的,适合拿一部分钱,长期长投。

秋阳点评:

我们常说,鸡蛋不能放在同一个篮子里。

正如用来养老的钱也一样,不应该只关注某一类产品,要尽可能分散搭配。

我自己的做法是:

稳健型的理财买一点,做好防守。

比如增额寿、养老年金这些,保本保息,利率锁定。

有风险的投资也买一些,做好进攻。

搏一搏,单车变摩托。

在自己的风险承受范围内,用好基金这个工具(不仅限于养老FOF基金)。

长期投资,逢低补仓拉低成本,阶段性止盈,达到比银行存款和理财更高的收益。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章