分类:产品评测

来到11月,美国那边果然又降息了。

嗐,估计我们很快也会跟着降。

这几年银行存款、国债的收益一直在缩水,现在基本都1打头了,真心没眼看。

而收益相对更高,还能终身锁定利率的增额寿,就成了香饽饽。

不过目前市场主流的增额寿有2种:

一种是2.5%固收型的,一种是2.0%分红型的。

那究竟是买哪一种更好?哪款领钱更多、收益更高?还有哪家公司最靠谱呢?

看完测评你就知道了。

老规矩,先来看比较简单的固收型增额寿,分红型的我放后面说。

我挑出了目前第一梯队的6款固收产品。

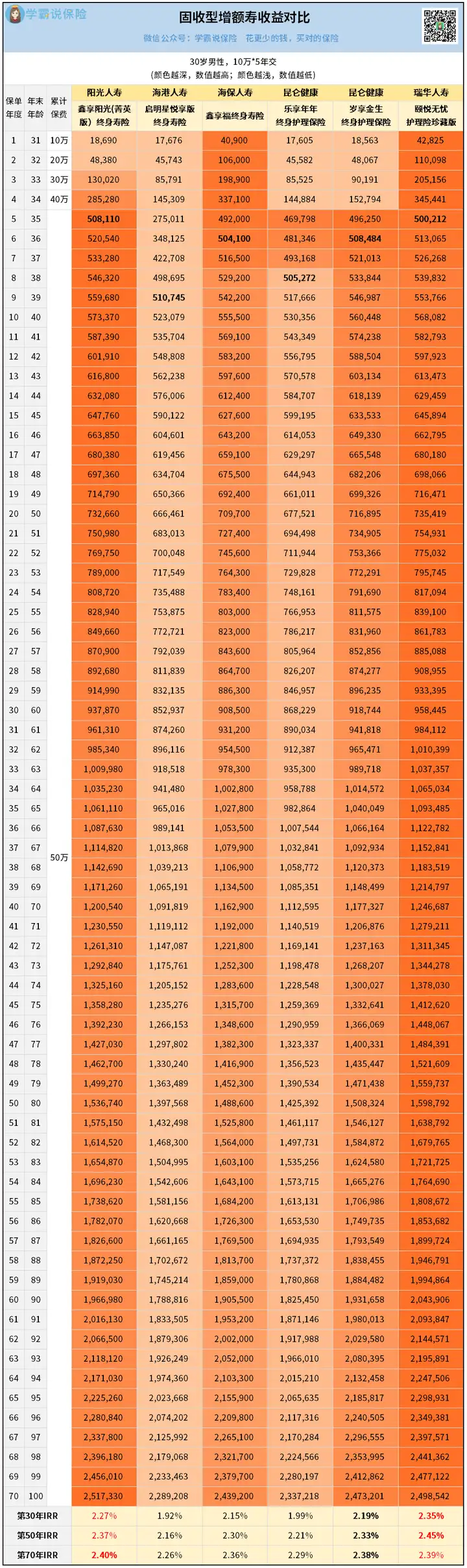

还是按30岁男性,10万5年交的例子,对比看看:

①回本时间

6款增额寿里面,回本最快的是鑫享阳光(菁英版)和颐悦无忧珍藏版。

这俩货居然第5年就回本了,刚存完钱就能用钱,爽歪歪啊。

另外四款稍微慢点,但都在第6年能回本,也还行。

②实际收益

再来对比下未来几十年的收益,颜色越红的,收益越高。

巧的是,

前面回本最快的鑫享阳光(菁英版)和颐悦无忧珍藏版,长期收益也是杠杠的。

这难道就是传说中的赢在起跑线?

而且这两兄弟互相追得很紧,几乎不分上下。

前4年,颐悦无忧珍藏版冲得最快。

第5-17年,鑫享阳光(菁英版)快马加鞭,抢先了一步。

第18年开始,不甘心的颐悦无忧珍藏版又反超了对手,之后几十年一直领跑。

但到了第70年,鑫享阳光(菁英版)憋足最后一口劲,居然又回到了第一。

这么激烈的竞争,很难说谁的收益最好。

相对来说,颐悦无忧珍藏版的优势会更持久一些。

它在第30年的IRR就能达到2.35%,第50年达到2.45%,都快贴近封顶线了。

想要长期收益高的,可以多考虑下颐悦无忧珍藏版。

③灵活性

增额寿取钱出来花的方式,叫做“减保”。

我专门查了下,上面6款产品采用的都是市面上最宽松的一种规则:

每年累计减保,不能超过投保时基本保额的20%。

这样算,你最快只要5年时间,就能把账户上的钱全部花掉。

比起那些限制多多的产品来说,好太多了。

④功能/服务

除了最核心的收益和用钱灵活性,增额寿自带的一些功能服务也可以看看。

这里比较注重做服务的,有3款产品——

鑫享阳光(菁英版):

提供一些养老旅居、子女教育、健康管理的服务。

启明星悦享版:

提供医疗、健康、养老、出行、教育、财富6大板块的服务。

鑫享福:

主要提供健康管理服务,比如问诊、陪诊、就医绿通等等。

而另外3款产品,乐享年年、岁享金生、颐悦无忧珍藏版,本质上都是护理险。

护理险呢,就比其他增额寿多了些保障上的功能。

除了疾病身故有保障,它们还会提供长期护理保险金。

当人老了、病了、残了导致生活无法自理了,就能赔一笔钱。

这个东西在老龄化时代,我觉得是刚需了。

如果你又想做理财,又想搞定老年保障,就冲这类护理险吧。

当然前提是理财收益也不能太拉胯,得综合来看。

所以你看,要挑到合适的增额寿真的不简单,如果你想针对个人情况来做一份产品对比计划书,可以找我给你测算。

固收增额寿的好处就是稳,收益100%写入合同,但劣势就是回报有上限。

要是你想冲冲高,多赚一点,可以考虑分红型增额寿。

这种增额寿的收益有80%是固定的,20%是浮动的。

也是因为这样,我们买分红险除了看产品本身收益,还要考察下保险公司的实力,还有过往的分红实现率。

那就一步步来看吧。

①产品收益

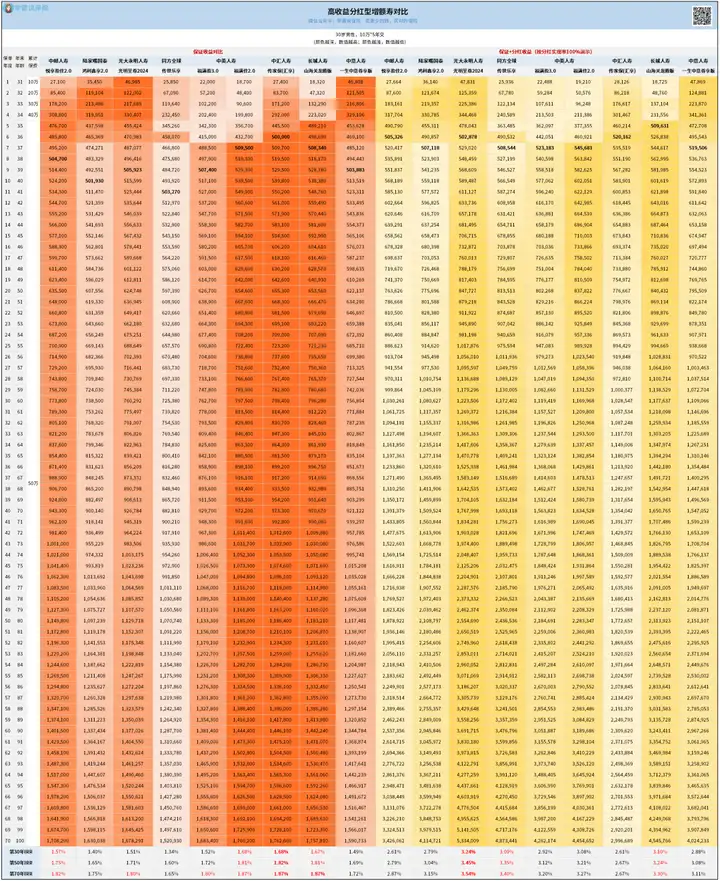

还是以30岁男性,10万5年交对比:

左边橙色是固定收益,右边黄色是加上分红的总收益。

先看固定收益。

很明显,

固定收益更高的,是福满佳2.0、传家保(汇享)、山海关龙腾版。

它们的后期IRR可以达到1.87%。

比起银行最新的五年期定存收益,还要高一些。

也就是说,哪怕没有分红,你这笔钱放这里,都比存在银行划算。

那如果加上分红呢?

总收益最高的,变成了光明至尊2024,其次是传世乐享和山海关龙腾版。

从IRR来看,光明至尊2024后期IRR高达3.54%。

另外两款也分别能达到3.4%和3.3%,相当拔尖了。

不过,我们不能光看数字,因为分红会浮动,未来几十年的事很难说。

要想做好决策,还得继续深扒。

②公司实力

决定实际分红高低的,一个是分红能力,一个是分红意愿。

分红能力,主要得看保险公司实力。

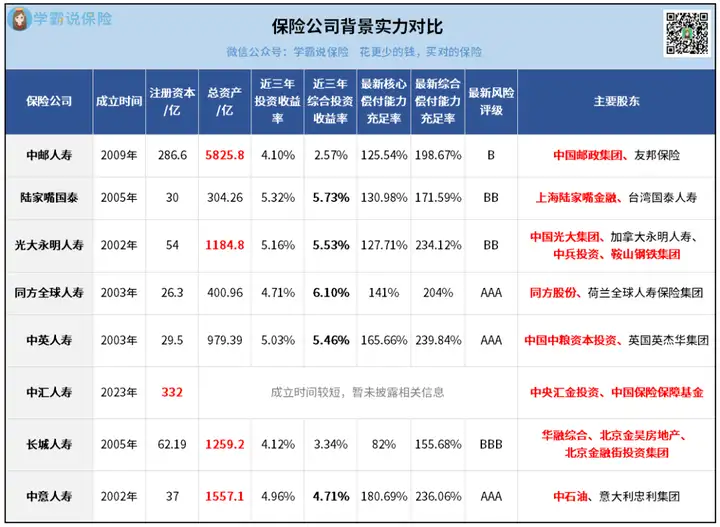

我找来了上面8款分红险,对应的保险公司核心数据:

除了中汇人寿,其他7家公司都是老牌子了,有十几二十年历史。

资产能力也是一个比一个强,少的几百亿,多的几千亿。

投资能力,我挑的都是排在行业前列的。

比如陆家嘴国泰、光大永明、同方全球、中英这几家,

近三年综合投资收益率都达到了5.5%-6%,比行业平均水平要高出一截,相当厉害。

怪不得他们的分红险都卖得特别好。

而且他们的底线都抓得很牢。

你看上面的风险偿付能力充足率,基本上都超过了100%,甚至200%。

说明再大的风浪,都刮不倒这些公司。

最让人放心的是,这些保险公司几乎都是由“大佬级别”的股东出资组建的。

随便说几个例子——

中邮人寿:

最大股东是中国邮政集团,外号是财政部长子。

中汇人寿:

带头的是中央汇金,号称“中国第一央企”。

中英人寿:

中方股东是中粮集团,中国人都吃过的牌子。

中意人寿:

中方股东是中石油,富到流油。

其他的我就不一一点名了,反正这些保险公司大家平时可能不怎么关注,

但仔细一查背景,个个都能让你瞪大了眼。

③过往分红实现率:

还有一个必查的数据就是过往分红实现率。

因为保险公司牛不牛不是重要的,最重要的是要肯给我们分钱。

怎么知道他肯不肯呢,就看以前的作风呗。

这里我找了近2年的数据,想看更多年份的可以问我要:

为什么要重点看这两个年份呢?

2024年,监管临时搞了个“限高令”出来,强制压低所有保险公司的分红水平。

所以这一年数据都不太好看,大概是历史的“最差水平”。

整个行业平均分红实现率在50%左右,榜单里面超出平均水准有这几家:

陆家嘴国泰,73%

光大永明人寿,64%

中英人寿,77%

中意人寿,83%

(参考:平安、国寿是30%+)

嘿嘿,所以这几家水准还是很不错的吧?

按照这个分红实现率来看,总体收益可以达到3%以上,也让人很满意了。

而2023年呢,监管没搞什么动作,全靠保险公司自由发挥。

这就更能代表各家公司派分红的真实能力和意愿。

具体来看,榜单上面的公司分红实现率几乎都在100%以上。

说明保险公司实际派的分红,比当初画的大饼还要多。

这也不难理解,因为分红越多,产品和公司的口碑才会越好嘛。

每一家想认真做好分红险的保司,都会尽量多发分红。

所以我们只要挑好有实力的公司,然后长期相信,长期陪伴,就能长期分钱了。

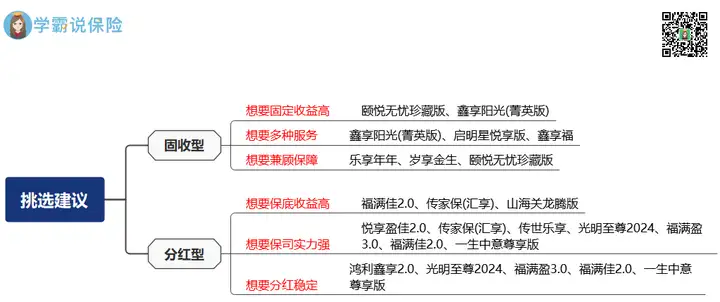

这里放个最新的增额寿挑选建议图:

相对来说,挑固收型的增额寿会简单很多。

主要就对比收益数字,其次参考下服务和功能保障就行。

而分红型的就复杂一些,你得好好研究背后的保险公司和过往分红数据。

这些东西啊,很多时候外行人不一定能了解得透。

要是糊里糊涂上了车,很多年后才发现当初没选对,那可就亏大了。

所以为了以后长期的收益,我们现在一定要多花些心思。

如果你想少走弯路,一次性买对增额寿,可以来找我帮忙。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章