家长们又迎来了年度大型烧脑环节:翻高校名录,填报考志愿。

同样是产品名录,填个人信息;同样是关乎家人一生,关键时刻能救人一命。

今天我也整理出9款高分重疾险,看看有哪些“名校”值得报考~

01

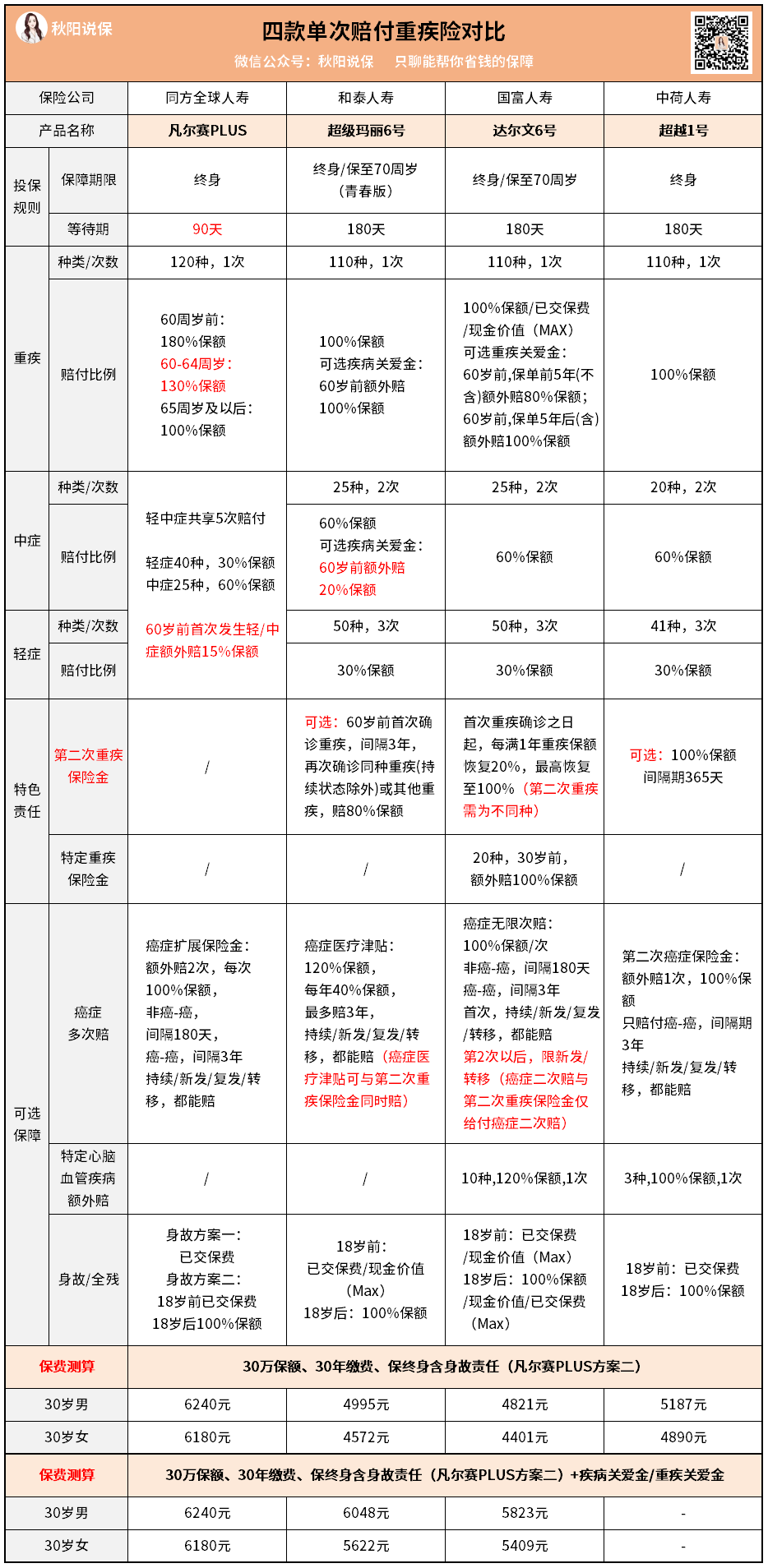

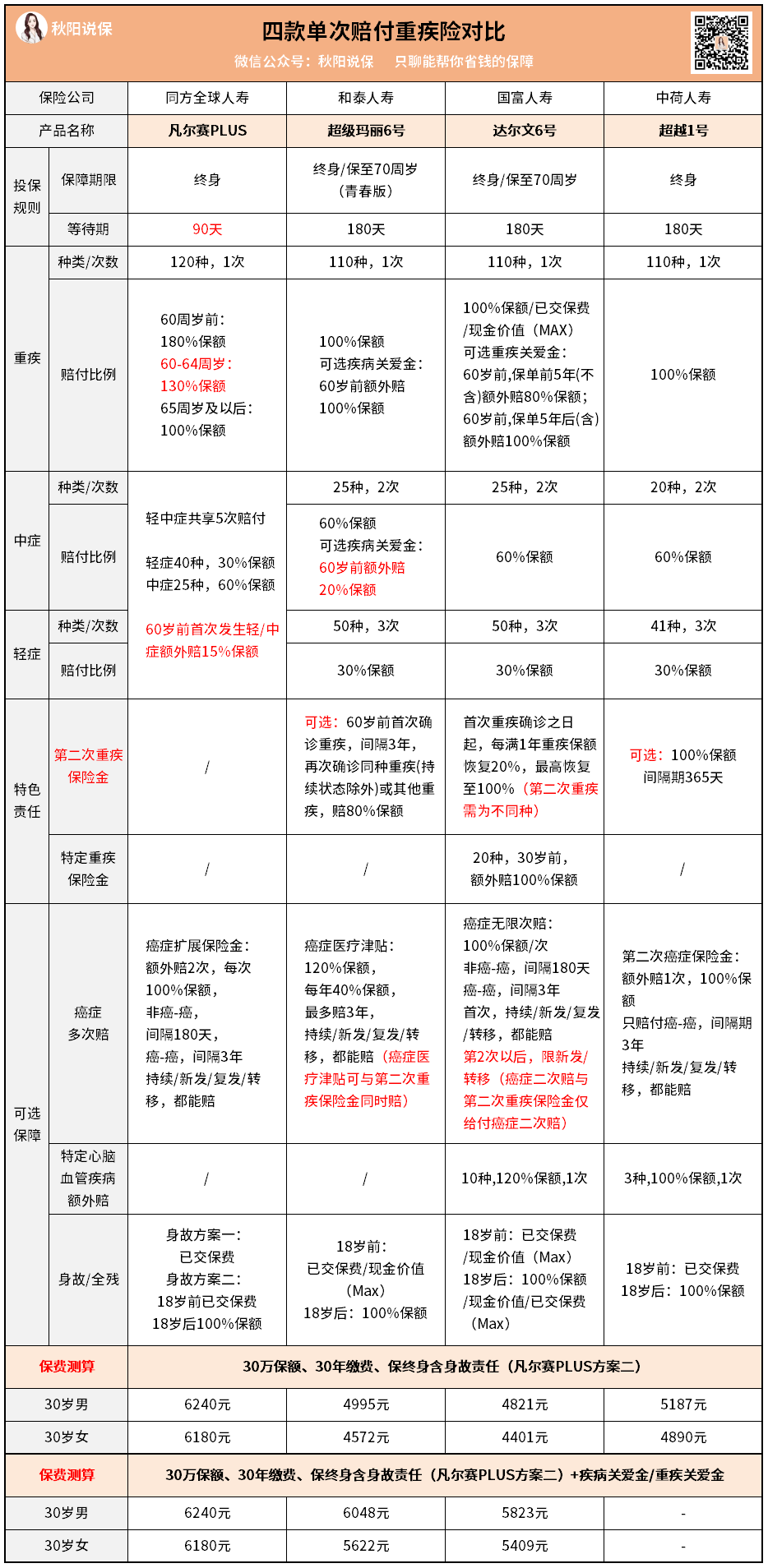

入围选手:凡尔赛PLUS、超级玛丽6号、达尔文6号、超越1号

先来个总结图:

4款产品均包含上述基本责任,且均无突出的短板,具备一款高分重疾险的保底条件。

1.等待期最短;

2.60周岁前出险重疾,可额外赔80%保额,且60-64周岁出险,仍有30%保额的额外赔付;

3.轻中症共享5次赔付,不受单一种类疾病赔付次数少的限制,且60周岁前首次出险自带额外赔;

4.可附加癌症2次赔,首次确诊疾病不局限癌症,赔付100%保额。

作为清华同方跟全球人寿强强联合孕育出的重疾险,凡尔赛Plus出生便自带顶流光环。

1.可选60周岁前首次出险重疾或中症,额外赔100%/20%保额;

2.可选60周岁前重疾2次赔;

3.可选癌症医疗津贴,从确诊癌症第二年起,癌症持续/新发/复发/转移,均能领取40%保额,最长可领3年。

1.可选60周岁前出险重疾,最高额外赔100%保额;

2.自带重疾2次赔;

3.自带20种少儿特定疾病额外赔付;

4.可选癌症无限次赔付,不过第2次起仅可赔付癌症新发及转移;或者可选10种特定心脑血管疾病2次赔。

可以看到,超级玛丽6号与达尔文6号名字相似,保障责任倒是有些区别。

达尔文6号可以无限赔,不过癌与癌之间有3年间隔期;

超级玛丽6号虽然没有无限赔,但最快第二年就能领取津贴以供使用。

达尔文6号有一点稍优于超级玛丽6号:可以附加特定心脑血管疾病额外赔付。

适合有心脑血管疾病家族史的人群附加,不过加上后就不能再附加癌症多次赔了,只能在鱼与熊掌间取舍,这点我不是很喜欢。

1.可选重疾2次赔,没有年龄的限制;

2.可选癌症2次赔或心脑血管疾病2次赔,不过需首次为癌症或3种心脑血管疾病的其中1种。

单就保障责任来说,超越1号是妥妥的中游水平,正常来讲挤不进“名校”行列中。

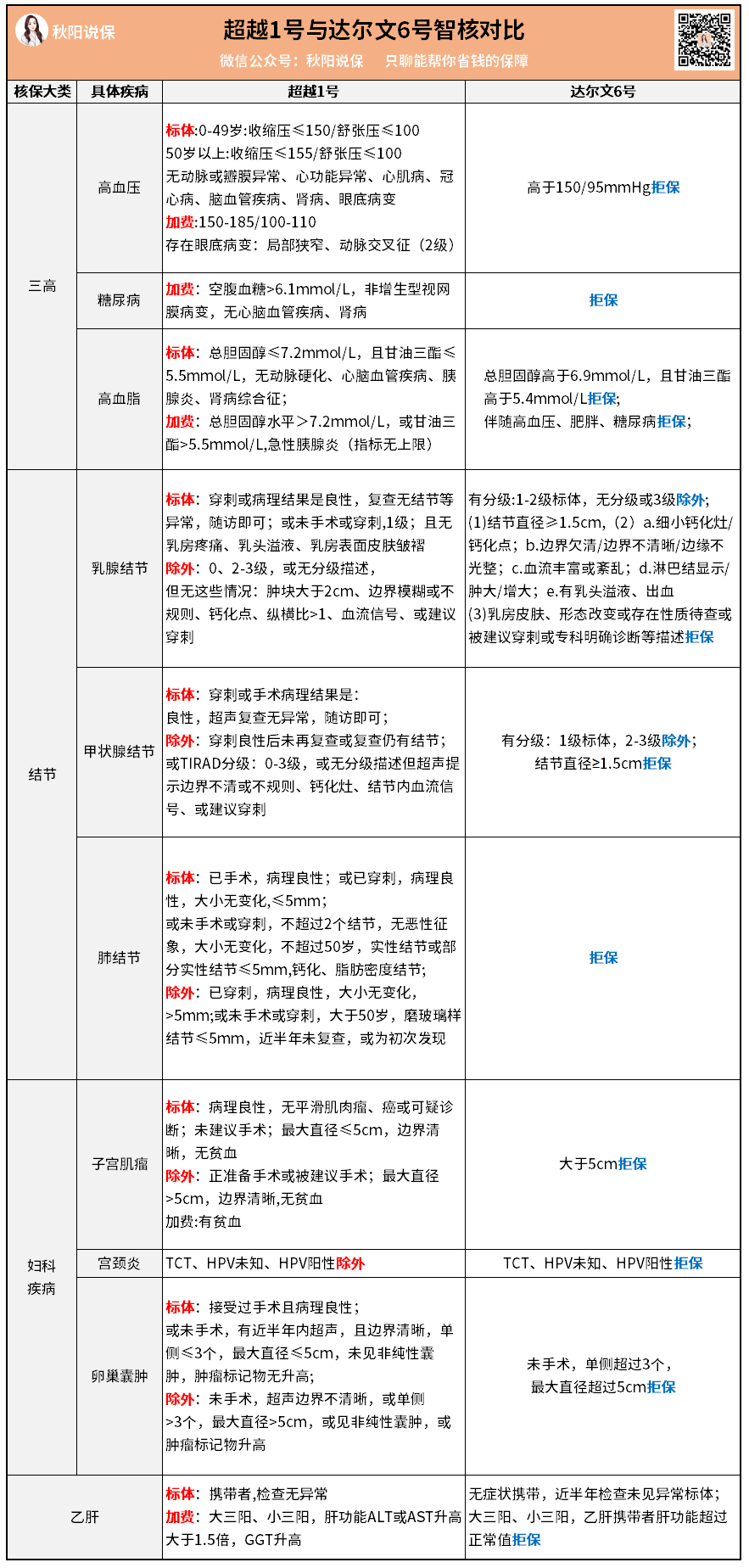

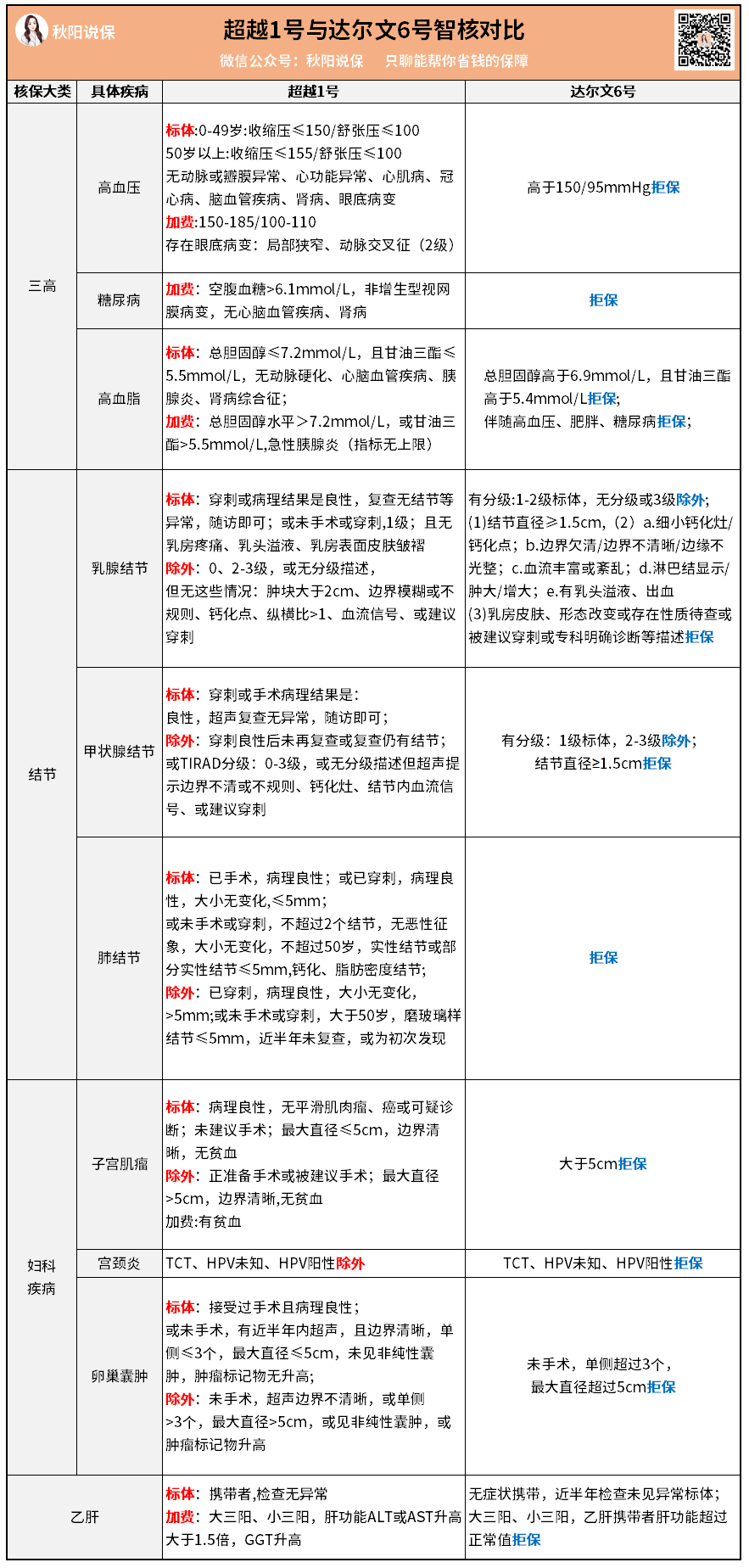

我对比了它跟达尔文6号对常见疾病或异常的智能核保情况:

不得不感慨,超越1号连血压高于150/95mmHg都能买。

甚至令保险公司避之不及的肺结节,都有机会标体承保。

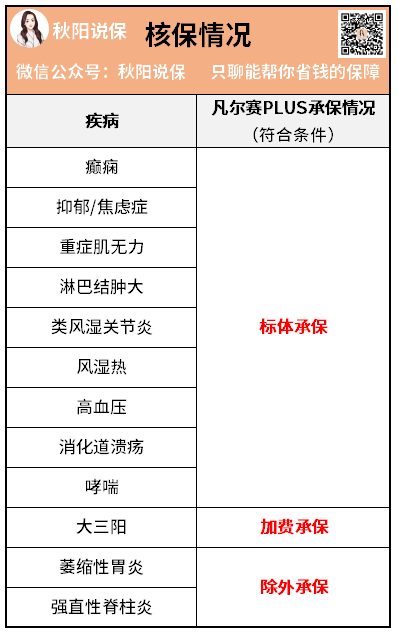

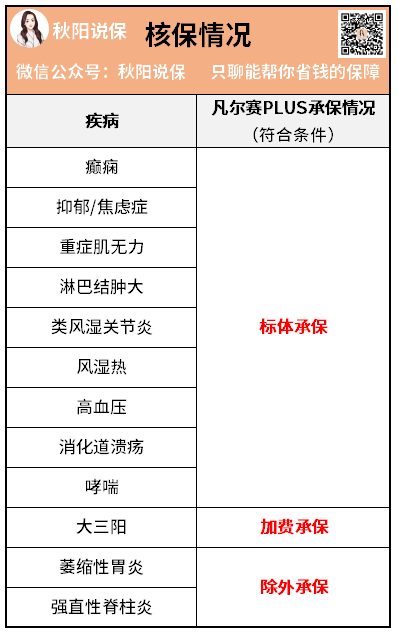

核保宽松,它也是特色:

常见疾病如高血压、抑郁症等,凡尔赛PLUS都能以不错的结果承保。

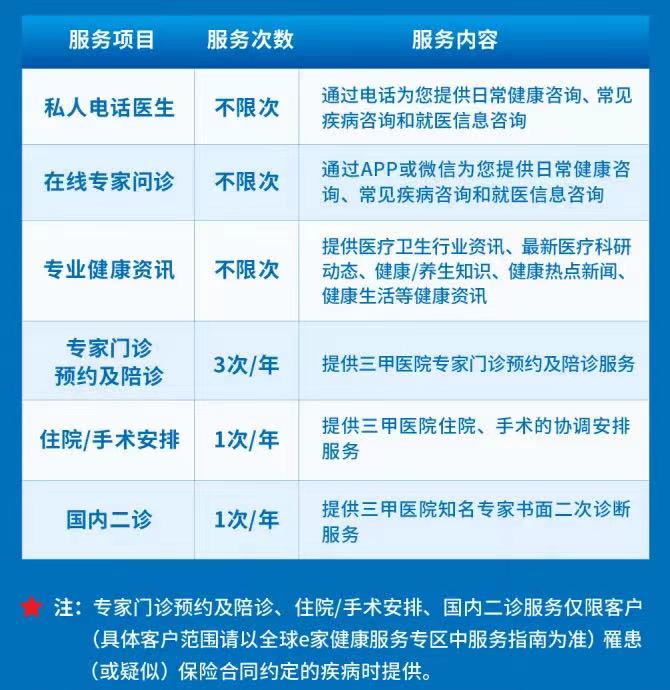

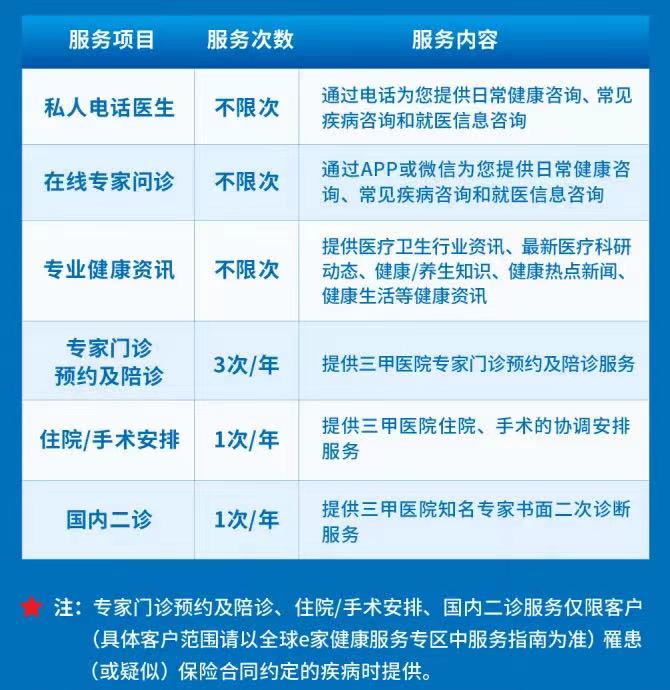

还有一项特色便是它的增值服务:

小病小痛还好,如果是性命攸关的大病,要排队等检查,排队约专家,排队等床位...

这排那排,万一病情一恶化,下一步就是排队见阎王爷了。

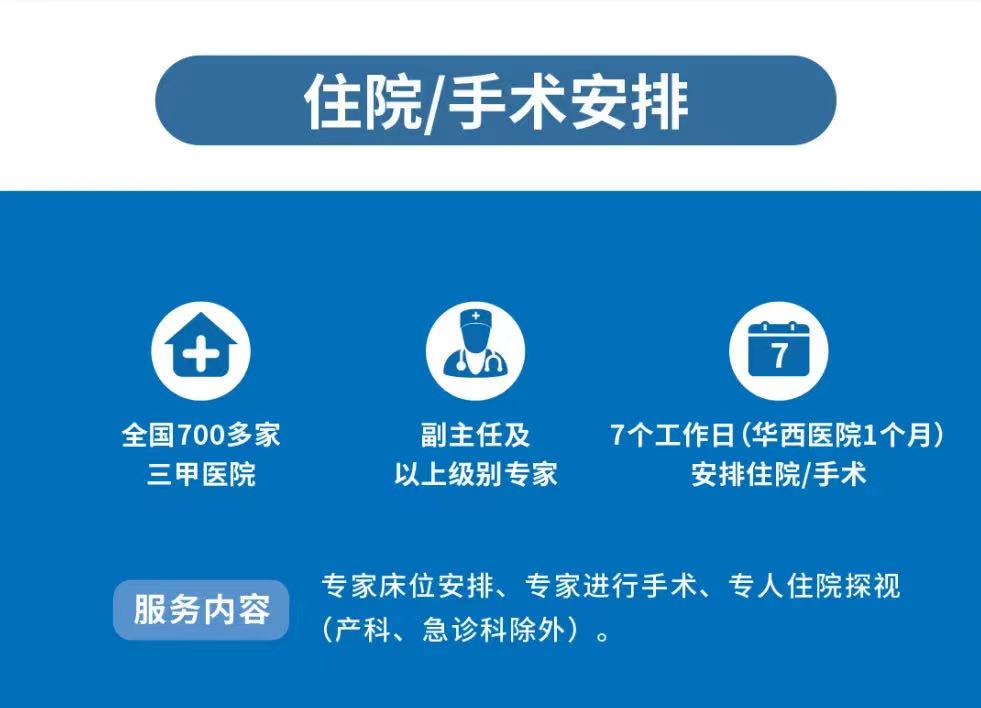

而凡尔赛Plus跟全国700+三甲医院都有合作,能保证在7个工作日内(华西医院1个月)安排患者住院/手术。

一次性解决“没钱治病,没资源治病”两大难题,凡尔赛PLUS算得上是名校中的985了。

超级玛丽6号及达尔文6号也能提供相应的增值服务,不过限制条件较多,实用性不及凡尔赛PLUS。

但它俩除了基本保障外,都有多条不同的加分项目,称得上是重疾险中的211名校。

超越1号依靠“特色办学”起家,身体有些小异常的人群,除了凡尔赛PLUS外,它也是不错的选择对象。

02

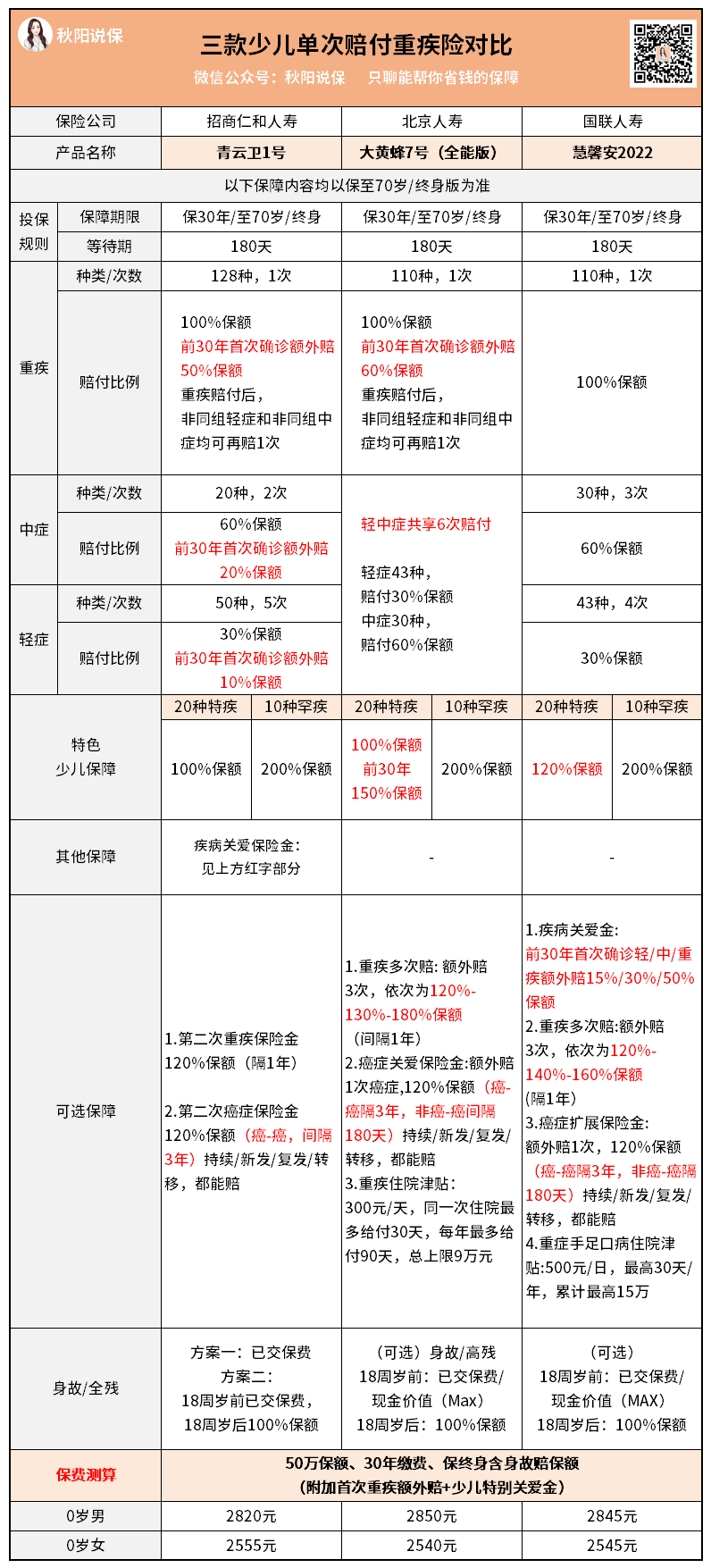

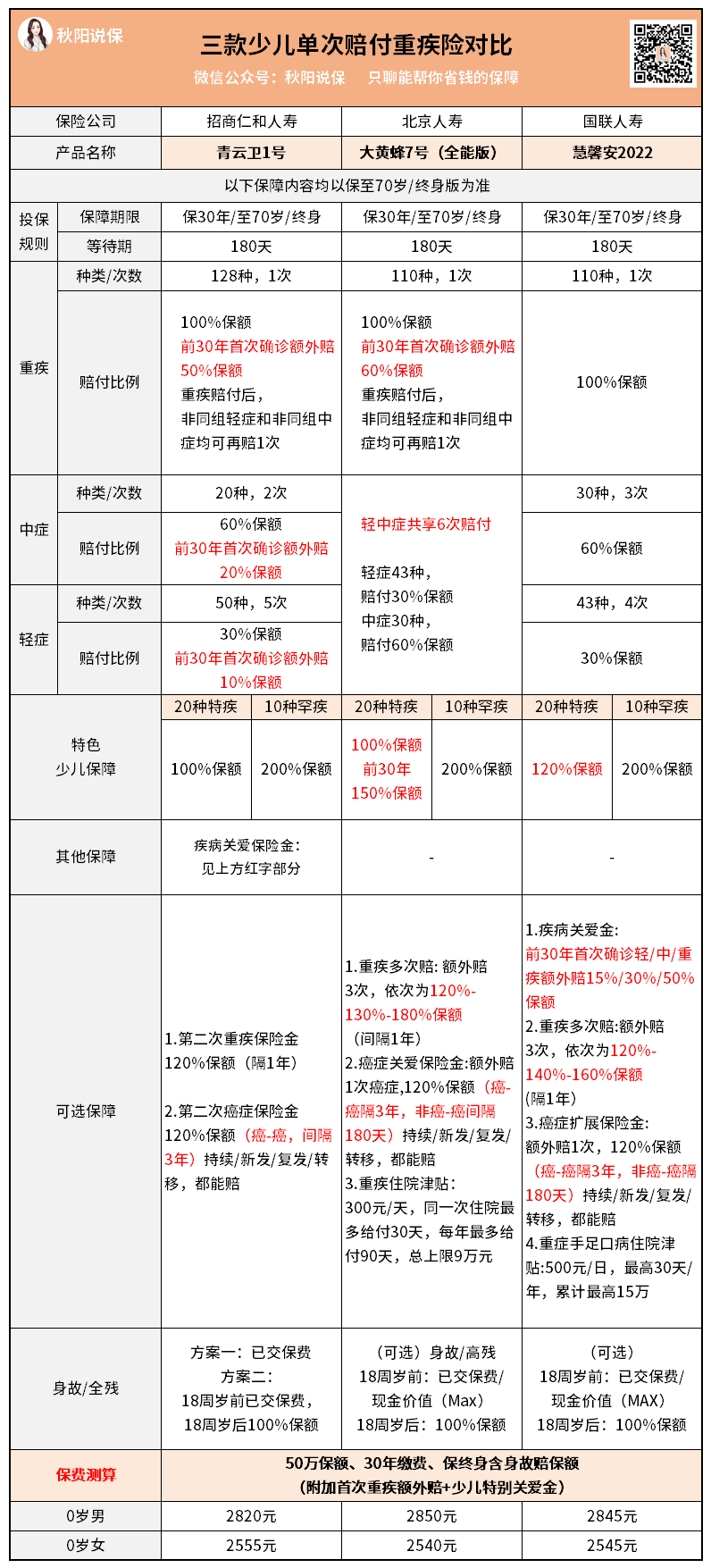

入围选手:青云卫1号、大黄蜂7号全能版、慧馨安2022

一张图总结:

青云卫1号跟慧馨安2022我在过往的榜单多次提到,老熟人了。

大黄蜂7号全能版刚上线不久,也入选了上个月的榜单。

从基本保障责任看,三款产品均包含轻中重疾跟身故责任,同时作为少儿产品,都带有少儿特定疾病保障。

1.前30年首次确诊轻中重疾均有不同比例额外赔;

2.重疾赔付后,非同组轻中症均可再赔1次;

3.可选重疾2次赔,赔付比例120%;

4.可选癌症2次赔,但仅限首次确诊疾病为癌症,赔付比例120%。

作为重疾赔付后,轻中症还能继续有效的鼻祖,青云卫1号的优秀无需赘述,妥妥的985名校。

1.前30年首次确诊重疾可额外赔60%保额;

2.轻中症共享6次赔付,不受单一种类疾病赔付次数少的限制;

3.重疾赔付后,非同组轻中症均可再赔1次;

4.前30年出险20种少儿特定疾病,可额外赔150%保额;

5.可选重疾多次赔付,最多可赔付4次重疾;

6.可选癌症2次赔,首次确诊重疾不局限于癌症,赔付比例120%;

7.可选重疾住院津贴,总上限9万元。

在大黄蜂7号全能版身上,你可以看到许多熟悉产品的影子。

从这点来说,大黄蜂7号全能版可谓是青出于蓝胜于蓝。

1.可选疾病关爱金,前30年首次确诊轻中重疾均有不同比例额外赔;

2.可选重疾多次赔付,最多可赔4次重疾;

3.可选癌症2次赔,首次确诊重疾不局限癌症,赔付比例120%;

4.可选重症手足口病住院津贴,总上限15万元。

虽然慧馨安2022跟青云卫1号一样,加分项都是4条,但前者全都是附加项,而后者有一半是本身自带的。

所以慧馨安2022只能算是少儿重疾险中的普通一本院校。

综上,宝宝重疾险,我会更建议入手青云卫1号或大黄蜂7号全能版。

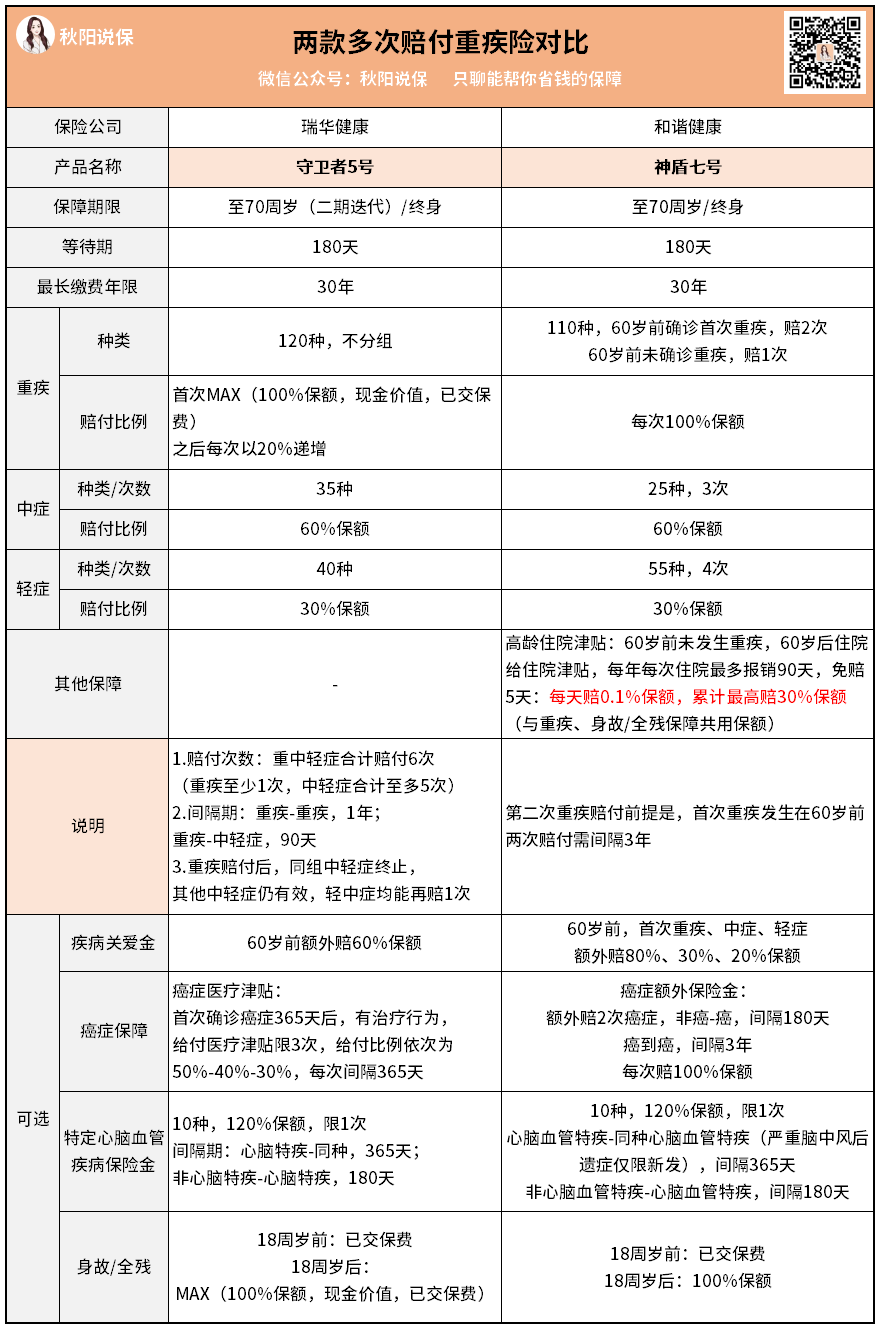

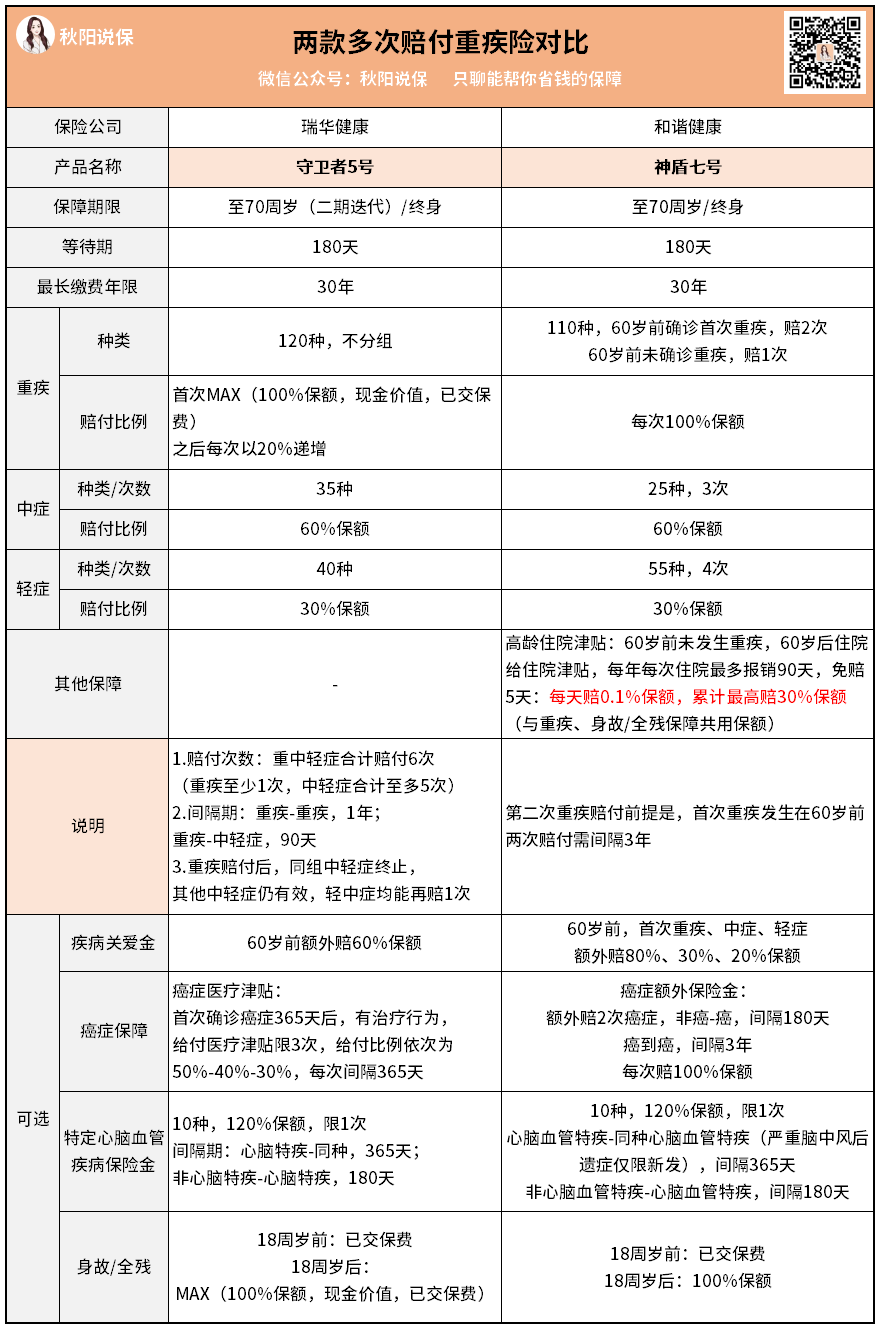

入围选手:守卫者5号、神盾七号

两款都是刚上线不久的产品,多次赔付产品的上新频率,不像单次赔付的那么高,所以这两款新品受到较大的关注。

能入选高分重疾险榜单,它俩四大基本责任自然也是没有缺失。

1.轻中重疾共享6次赔付,且重疾保底1次,赔付重疾后,若总赔付次数未满,非同组轻中症均还能再赔1次;

2.可选60周岁前首次确诊重疾额外赔;

3.可选癌症医疗津贴,年给付比例为50%-40%-30%,区别于超级玛丽6号连续三年40%,增加前期给付比例;

4.可选特定心脑血管疾病2次赔,首次疾病不局限特定心脑血管疾病,赔付比例120%。

可同时附加癌症与特定心脑血管疾病第二次赔付,且不限制首次确诊疾病范围,非常灵活。

而且最核心的重疾多次赔付,在赔完重疾后,非同组轻中症还能继续有效,属实是一款985名校级的产品。

1.自带高龄住院津贴,60岁前未发生重疾,60岁后住院每天可领取保额0.1%的津贴,累计最高领取30%保额;

2.可选60岁前首次确诊轻中重症额外赔;

3.可选癌症2次赔,首次疾病不局限癌症,赔付比例100%保额;

4.可选特定心脑血管疾病2次赔,首次疾病不局限特定心脑血管疾病,赔付比例120%。

理论上来说,神盾七号不是传统意义的多次赔付型产品。

如果60岁前没出险重疾,60岁后它的重疾赔付次数就降为单次了。

但是它很好地解决了在需要赚钱养家糊口的期间,疾病却越来越年轻化的问题。

万一年轻时期我出险了,未来它还能再提供一次重疾保障;

没有出险,它的保费也不像传统多次赔付重疾险那般昂贵,占用太多经济资源。

可以说,神盾七号的创新,或许会刮起一阵多次赔付产品的井喷旋风,谁说得准咧~

04

乐高式的重疾险,选择多种多样,而小伙伴们的疑问也是多多。

我也整理了下后台关于重疾险,最多人提及的两个问题,集中答复一下大家~

其实一直以来,多次赔付的产品,市场热度不算特别高。

一方面,人们对多次赔付的实用性多少存有疑虑;另一方面,多次赔付型产品的定价往往不算友好。

但是,随着疾病年轻化及医疗水平进步,重疾的治愈率不断提高,多次赔付型重疾险确实存在市场需求。

对于买单次还是多次,我认为应该结合自身财务、亲属身体情况作判断。

如果当下预算不宽松,未来也不会有大幅度收入提高,那么买单次赔付重疾险更合适。

况且市面上有些单次赔付的产品,保障力度已经逼近多次赔付的产品了。

同理,直系亲属如果健康长寿,没有典型疾病,如父母双方都没有患癌,那我也建议优先选择单次赔付的产品,不放心的可以加上癌症二次赔。

而预算较宽松的家庭,直系亲属也是典型的疾病人群,像父母双方都罹患癌症,那我会建议优先考虑多次赔付的重疾险。

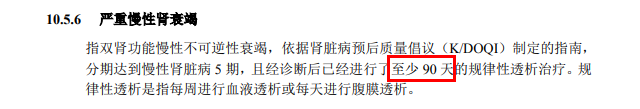

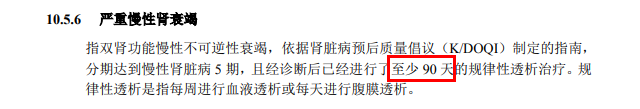

原因在于,重疾险的理赔中,对于条款中的疾病确诊,分为3种不同的模式。

比如常见的重疾慢性肾衰竭,需要进行至少90天的规律肾透析。

万一在此期间身故了,那么由于未达到理赔门槛,是不作赔付的。

9款高分产品看下来,有985也有211,还有独具风骚的“特色办学”。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

- 「产品榜单」:每月更新四大险种高性价比产品排行榜!

- 「投保指南」:儿童、成人、老人各年龄段科学投保指南。

- 「保险方案」:年收入5万、10万、20万、50万家庭不同需求的保险规划方案。

- 「理赔服务」:集合专属理赔、法务、核保和医学专家团队,协助您处理理赔事宜。

热点文章

热点文章

最新文章

最新文章