分类:保险问答

这段时间,总是有客户来问:

“保险是不是要打破刚兑了?”

“我买的保单还能保证收益吗?"

其实,保险打破刚兑这个说法从今年3月份就开始传了。

当时我有给大家写过文章“辟谣”,没想到现在还是有很多人信以为真。

所以今天我再来盘一盘这件事的来龙去脉,

以及重点科普下大家最关心的保险公司安全性问题。

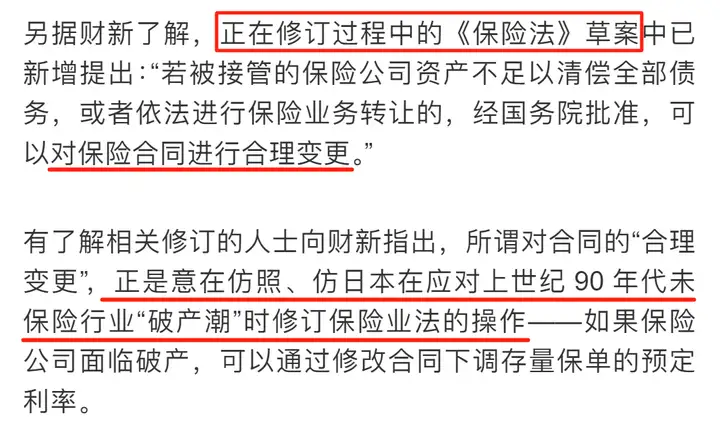

在3月18日,财新周刊发了一篇文章《处置问题险企》,

全文近2万字,主要讲了近些年保险行业的风险案例和问题,还提出了几种解决方案。

结果,文章里有一段话被别有用心之人单独拎出来,直接解读成:

保险法确定要改了,保险将打破刚兑不再保本了。

事实上,这只是《保险法》草案里的一个观点。

一个草案要变成一部法律,至少要走这六步:

征求意见→草案修改→提交审议→公开讨论→表决通过→发布实施。

现在连第一步都没迈出去,就被某些人传成了“板上钉钉”的事实,

说是制造恐慌,一点也不为过。

退一万步讲,未来《保险法》真的修改了,大概率也不会影响到旧保单。

因为过往保险法修改,都是遵循‘’法不溯及既往”原则。

根据这个原则,我们之前买的增额寿、年金险保单,

依旧是刚性兑付,收益固定不变。

按这么看,如果你担心《保险法》修改,反而要抓紧机会早点买,还有机会享受刚性兑付。

话说回来,财新那篇文章是以日本为例来引出修改《保险法》打破刚兑的政策。

可是,当下中国的情况跟日本当年面临的情况完全不同。

当年日本修改保险法、打破刚兑有两个前提:

经济崩盘、保险预定利率调整不及时。

1990年开始,日本进入“失去的三十年”,利率一路下滑,到2000年甚至出现负利率,但日本早期发行且大受欢迎的一些保险产品,预定利率能达到8%。

这就导致日本面临极其严重的利差损问题。

到2003年,日本不得已才修改《保险法》,允许保险公司通过调整保险合同,降低预定利率。

可即便如此,最后也只有8家经营失败的保险公司下调了利率,

而且结果只是影响了收益,本金没有丝毫损失。

再看我们中国。

虽说当下经济不如前些年那样飞速发展,但GDP增速也能维持在5%左右。

重点是,我们监管对于利差的调整非常及时。

这些年大环境利率下调,保险产品利率也紧跟其后。

2019年还有4.025%的产品可以买,现在已经快迎来2.5%的时代了。

当下我们并没有面临巨额利差损问题。

这些年,监管是处理甚至接管了少数几个保险公司,但这些保司问题都是出在管理上,而不是利差损。

而且对于每一个问题保司,监管都一一妥善处理了。

目前还没有一个因为保司破产接管,而影响保单权益的案例。

总之,我们和日本面临的情况完全不同,很难想象,我们会走日本的老路,去提出这种打击老百姓对保险行业信心的政策。

不过,因为之前发生过保险公司倒闭事件,

经常有人来问:

如果以后很多保险公司都倒闭了,

监管还能确保所有保单利益不受损吗?

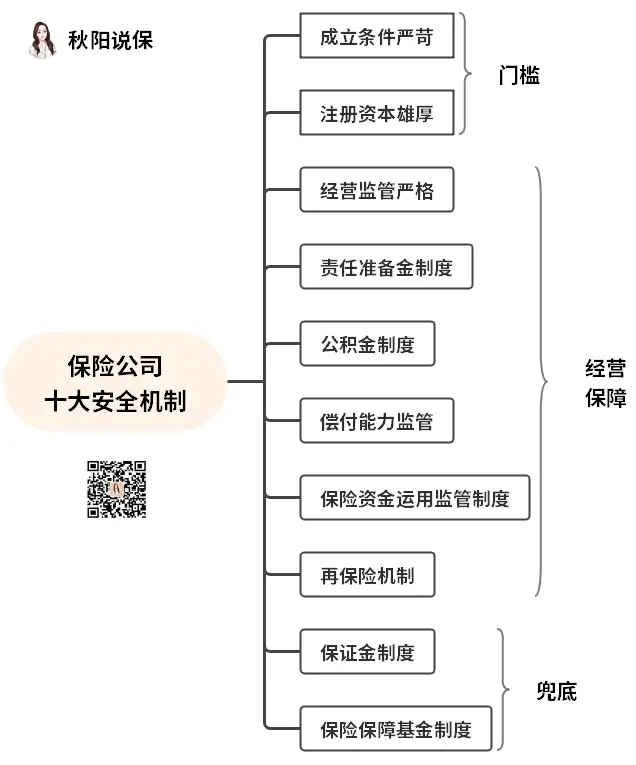

要回答这个问题,一定绕不开【保险公司的十大安全机制】。

在全球范围内,人寿保险公司的安全等级普遍比银行要高,

而我国对保险公司主打的就是一个强监管,

堪称为是全球最严的监管之一。

因为我们国家为保险公司设立了十大安全机制,保险公司从成立到运营,背后都有对应的保险法支撑。

首先,保险公司的设立门槛非常高:

不仅要求股东要有钱(注册资本不得低于2个亿,且必须是实缴货币资本),还要有实力、有背景、信誉良好,以及要求管理者懂经营,有一套成体系的公司管理机制。

具备这些条件,一家保险公司才有可能获批成立。

其次,保险公司接受的经营监管非常严格:

需提取各项责任准备金,随时准备好未来可能要支付的理赔款。

需提存一笔盈余资金作为公积金,亏损时可用以弥补,无亏损时则可增强偿付能力,发展经营,提高信誉。

偿付能力必须符合监管要求,如不达标监管会依法采取针对性措施,直到保险公司正常了才放手。

资金运用必须稳健安全,并且限定投资范围。

需遵守再保险机制,只可承保自己有能力兑付的风险标的,如果超出能力范围需办理再保险,分散经营风险。

最后,保险公司真的遇到大麻烦,还有兜底的机制:

《保险法》第97条规定,

保险公司应按照其注册资本的20%提取保证金,存入国务院监管机构指定的银行,除了偿还债务以外,这笔钱不允许随意的动用。

《保险法》第100条规定,

保险公司应当缴纳保险保障基金,用于保险公司破产时维护保单持有人的合法权益。

此外,《保险法》第92条也有规定,

如果一家保险公司实在做不下去了,它的人寿保单必须转让给相关的其他保险公司。

如果没有公司愿意接盘,监管部门还会指定一家保险公司来接受转让。

也就是说,就算保险公司破产了,监管也会尽所能来保障我们的保单权益。

前面我有提到,这些年监管有处置或接管一些问题保司。

其实到目前为止,被救助过的保险公司就只有6家:

分别是新华保险、中华联合保险、安邦保险、天安人寿、华夏人寿,还有恒大人寿。

目前这些公司都已经平稳度过了危机,至今还没发生过一次保险违约事件。

可见,从保险公司的成立到资金运用、经营监管,以及后续可能发生的破产情况,任何一个环节都有保险公司的十大安全机制在保障我们的保单权益。

了解完保险公司的十大安全机制,我们再回到那个问题:

如果以后很多保险公司都倒闭了,

监管还能确保所有保单利益不受损吗?

按理说,多家保险公司同时倒闭的可能性太小了。

毕竟有这么严格的十大安全机制在起作用,如果真发生了这种情况,

那得是遭遇多么极端的金融危机。

作为保险从业者,我给自己和家人买的保险加起来有几十份,

所以我非常能理解大家对保险公司倒闭或保险法修改的担忧。

但是,保险作为经济的“减震器”和社会的“稳定器”,

在金融体系代表着安全、稳定,

如果在兑付方面出现问题,那以后还会有多少人愿意买保险?

无数保险从业者,又该何去何从?

这明显跟我们国家要大力发展保险业的政策背道而驰啊。

要是因为不可抗力因素,保险的安全性出现问题,

那其他资产的安全性也只会更糟。

因此,我们有理由相信,当下保险依旧是非常“保险”的选择。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章