提问:![]() 默凉微凉

分类:信美天天向上少儿年金险

默凉微凉

分类:信美天天向上少儿年金险

优质回答

跟风险系数较大的基金和股票进行对比,很多人将低风、险高收益组成的年金险当成自己理财的首选。

年金险在特别多的地方都能用到,最常见的就是拿来当成养老金跟教育金使用了。

譬如信美相互推出的这款名字叫天天向上的少儿年金险,许多的孩子父母以前都把他当做教育储备金的选项之一。

今天,咱们就来回头看看这款天天向上少儿年金险,来了解下它的精彩表现有哪些。

没有搞清楚年金险的朋友,可一定要多看一看这份避坑文: 《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、天天向上少儿年金险长什么样?

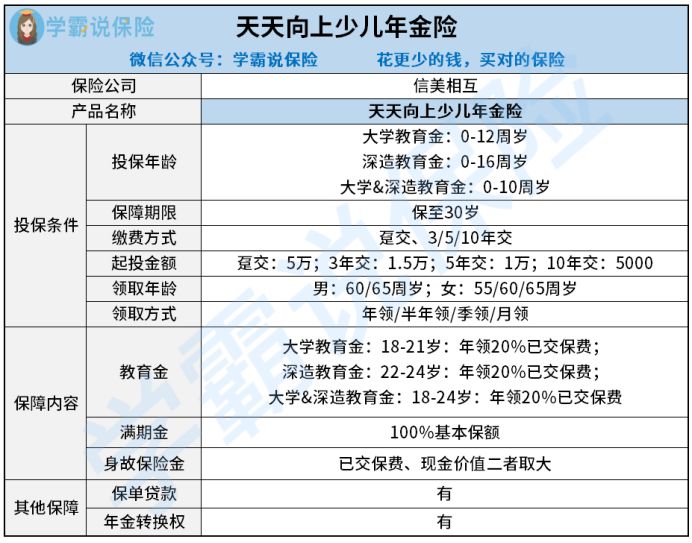

话不多说,我们先来看一看该款天天向上少儿年金险的精华图:

据图所示,此款天天向上少儿年金险允许让0-16周岁的人去选择,能够保至30岁。

这款天天向上少儿年金险的领取方式有三种:教育金、满期金以及身故保险金,能够保单贷款和年金转换。

可以看到,天天向上少儿年金险并没有附加万能账户,也就是失去了将受益再次复利增值的机会。

万能险设置现金价值账户也叫做万能账户。对于万能险还不甚了解的朋友们,这篇文章将告诉你更多的相关知识: 《用万能险理财,收益稳定又安全?一文起底万能险!》weixin.qq.275.com

《用万能险理财,收益稳定又安全?一文起底万能险!》weixin.qq.275.com

教育金可分为大学教育金、深造教育金和大学教育金和深造教育金,相应的投保年龄,被分为0-12周岁、0-16周岁跟0-10周岁。

1、大学教育金

孩子在18-21周岁期间,就能够领取天天向上少儿年金险的大学教育金,每年可获得累计已交保费的20%,累计给付4次。

18-21岁的孩子应该正在上大学,这笔大学教育金的作用是缓解大学四年的教育支出费用压力。

2、深造教育金

孩子在22-24周岁期间能够领取到深造教育金,每年能得到累计所交保费的20%,合计给付3次。

上完大学后,孩子可能会考虑读研深造,而天天向上少儿年金险提供一笔深造教育金给付,累计给付3次,让孩子可以不用担心学习的经费问题,父母就不用那么担心了。

3、大学&深造教育金

在孩子18-24周岁这个阶段,从大学到深造,这几年的时间,每一年到手的都是总共计算下来所交保费的20%,然后总计给付7次的话,就等于买了两份天天向上少儿年金险。

4、满期/身故保险金

年满30周岁后,被保人的首个保单生效对应日仍在世,保险公司将给付被保人全部保额当作满期保险金。

假如被保人是在保险期间内死亡的话,天天向上少儿年金险将会赔付已交保费或是现金价值(这两者取较大的值)作为身故的保险金。

也就是意味着,即便是死了或是没有死,天天向上少儿年金险依旧会返钱的。

学姐说过很多次了,年金险最重要的就是看收益。那么,天天向上少儿年金险的收益如何呢?接着往下看吧!

在扒之前,可以先来看看天天向上少儿年金险跟优质年金险的收益有哪些差距: 《天天向上少儿年金险vs十大高收益年金险排行!》weixin.qq.275.com

《天天向上少儿年金险vs十大高收益年金险排行!》weixin.qq.275.com

二、天天向上少儿年金险的收益如何?

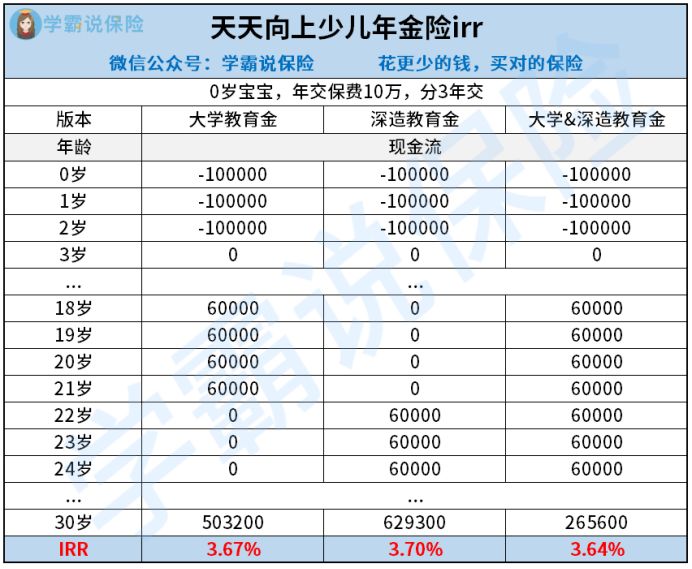

老李给自己0岁宝宝小李投保天天向上少儿年金险,一年缴纳保费10万,分3年缴纳,收益演算图在这:

>>选择大学教育金版本

根据表给出的内容所知,倘若老李只是给孩子购买大学教育金,孩子到了18-21这个年龄段,每年能领取6万元教育金,累计起来就是24万。

并且这款产品还有满期金返还,小李30岁时还能够领取100%的基本保额,共计503200元,相当于有3.67%的收益率了。

>>选择深造教育金版本

如果老李只给小李投保深造教育金,由于领取的时间较晚,所以这时的保额就要高一点,小李22-24岁每年可以领取到的教育金就是6万元,总共有18万元。

此外,还可以领取满期金,孩子到了30岁时,保险公司会返还100%的保额,总共是629,300元,换句话说,你的收益率是3.70%。

>>选择大学&深造教育金组合

如老李想给小李投保,选择的是大学&深造教育金组合,依据领取条件来讲,教育金的领取时间是从小李18岁开始,也就是24岁还能继续领到钱。

等到孩子30岁的时候他就能领取到42万教育金+265600元满期保险金,也就是收益率为3.64%。

全方位来看,大学教育金、深造教育金和大学&深造教育金组合这三个保险在收益利率方面是有差异的。

深造教育金版本的irr是三种版本里面最高的,达到了3.7%,可是要是跟市面上优秀的少儿年金险相比的话,天天向上少儿年金险还是有一定的差距的。

目前市面上优质的少儿年金险,收益率最多达到4%。

这0.3%的差距可不容小觑,利滚利之后,天天向上少儿年金险拿到的钱就会少很多!

当下有些少儿年金险的收益较高,学姐都帮大家列出来了,好奇的小伙伴快点看看吧: 《最新!2021年收益率最高的8款教育金测评来了~》weixin.qq.275.com

《最新!2021年收益率最高的8款教育金测评来了~》weixin.qq.275.com

总结:关于天天向上少儿年金险的趸交版相关的产品全部都给下架了,现在想购买的朋友保费就只能分期缴纳了。天天向上少儿年金险可供挑选的方案有很多种,只是收益不太出色,并不能称得上优秀。

有打算给孩子配置教育金的父母,还是要多多比较才选择。

以上就是我对 "信美天天向上骗人吗?可领多少?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 富德生命领多多年金险基础保障可靠吗

下一篇: 27岁女性的买富德生命惠宝保怎么样

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章