提问:![]() 蓝色瞳孔的猫

分类:恒大万年禧怎么样

蓝色瞳孔的猫

分类:恒大万年禧怎么样

优质回答

随着理财意识的觉醒,很多人都去买理财产品了。

用银行微薄的利润、股市过高的风险和它相比较,对于稳定的理财保险备受青睐,但是对于理财保险的种类的确很多,不同类型的保险存在的学问也不一样:

《分红险、万能险、增额终身寿险这些理财险有啥区别?买哪种最合算?》weixin.qq.275.com

《分红险、万能险、增额终身寿险这些理财险有啥区别?买哪种最合算?》weixin.qq.275.com

今年年初,恒大人寿推出号称“超高收益”的万年禧增额终身寿险就吸引了不少朋友的目光,资深测险人的学姐,当然才不会就这么放过这款美名在外的保险了。

但是深入了解以后,学姐认为,这款保险其实很复杂!学姐今天跟大家一起了解一下!

一、恒大万年禧实力大揭秘!

恒大万年禧是恒大人寿宣布的一款增额终身寿险,别名是两全险。两全险的意思也就是说,有两方面保障,也就是保生也保死,用被保人的生死来作为理赔的一个标准。

对于两全险来说,里面的门道也并不少,并不是所有人都适合买的,因此在揭秘之前,学姐建议大家看看这篇来“避坑”:

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

少说废话,咱们直接说正题,首先让我们先来了解一下恒大万年禧的保障图:

保障图一上,内容大概就清楚了,学姐不整那些花里胡哨的,直接说优缺点:

1、优点

投保年龄限制宽松

恒大万年禧投保最高年龄为70周岁,非常适用于想要用于财富传承的老年人。

正常来说,市面上,两全险投保的年龄限制范围就是50-60周岁,恒大万年禧在投保年龄上限制比上面比较宽泛。

支取灵活

恒大万年禧是可以应用减保和保单贷款的方式,从保单里面得到现金价值的。

恒大万年禧是一款增额终身寿险中的一种,若是一旦符合减保规则,其实你也可以在人生不同的时间点好比是子女教育、婚嫁、个人养老等随时申请减保。

这也就是说有一天发生紧急事件了,我们是能够去申请减保的再或者是用保单来贷款将部分钱用于解决燃眉之急。

并且它的减保功能没有额度、次数和领取时间的限制,只要不超出条款约定的限额即可。

灵活、安全是增额终身寿的特点,它究竟是否值得配置,这篇文章会为你答疑解惑:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

可附加万能账户

恒大万年禧搭配有传家宝万能账户,保底利率为2.5%,目前年化结算率为4.95%。

那么搭配万能账户号有什么好处呢?

要是有了万能账户,是可以将领取后的钱部分或全部转到该账户上进行计息复利的;自己可以将钱放进万能账户里,而且没有上限,可选性很高。

增值服务

就当增值服务在达标保费要求的准则下,投保恒大万年禧可以享受住院垫付、就医绿通等4项增值服务。

如果说住院垫付、就医绿通,在寿险中就很少出现;而添置恒大万年禧,也是可以配备有费用垫付、享受专家门诊、专人陪诊、专家病房等多种增值服务。

这样的话,那么就在享受两全保障和收益获得的同时,治病看病不但能够具有优质的资源和服务;这样也很好的降低了得病就医难、治病支付难的风险,适用范围很广!

2、缺点

增值权益不全面

恒大万年禧具备有减保但不提供加保服务,这个设定就不是很贴心。

不能加保就意味着即使在经济条件好的时候,想着再加保额的想法是也是不能实现的,也就只能按照原有的金额进行复利增值。

对比了市面上可以加保的两全险来说,恒大万年禧在这项功能上的表现还是有些不足。

保障责任少

保障范围少,恒大万年禧只具备有身故保险金和满期生存保险金;然而要是平常出现了重大意外事故或者患了残疾、大病也都是不会进行赔付的。

一旦发生严重的人身健康问题,需要支付的治疗费用和后续康复费用大几十万都是基础的;并且还要持续负担两全险的保费......面临的压力挺大,因此可以看的出来大家一定要先做好基础人身保险的首要配置。

我们再来详细分析一下这款产品保障如何,感兴趣的朋友不妨看看:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

二、恒大万年禧到底值得买吗?

理财险最中心的指标还是收益,想必也是大家最关注的一点,接下来学姐就用收益说话。

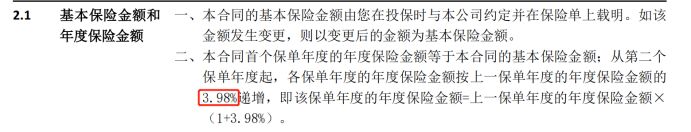

那么就把隔壁老王拉过来举例说明一下要是老王30岁配备保险,每年需要支出10万元保费,缴费期限为五年来演算:

这样的话,老王一共缴纳了50万资金,那么在第7年开始回本,这就意味着在第七年时现金价值超过了保费。

我们再来探究一番恒大万年禧的实际内部利率,也就是IRR。40岁时是3.38%,年龄在40~70岁之间,始终是保持上升趋势的,那么当到了80岁开始稳定在3.48%。

这个收益率虽然在市面上没有排名第一,但与收益率只有3%出头的两全险做对比,还是蛮优秀的。

只要在中间未曾减保或保单贷款,直到期限满的时候现金价值为510多万,在70年的时间里面,加大了10倍有余,这样的收益来说,真的还是可以的。

最后的话:

恒大万年禧虽然是有毛病,但是就基础保障和收益情况整体情况来看也是蛮好的,但是学姐也是要要提醒大家,首先也是要保健康再看理财,没有准备着做人身保障的朋友们可不要顾此失彼咯!

以上就是我对 "恒大人寿恒大万年禧终身寿险保障全面吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 金玉满堂终身寿优缺点有哪些?值得推荐吗?

下一篇: 长城人寿臻选红福值得购买吗?如何理赔?

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章