提问:![]() 风璃

分类:大家人寿耀世传家终身寿险

风璃

分类:大家人寿耀世传家终身寿险

优质回答

持续反复的新冠疫情,所以很多人都觉得理财是很重要的事情,所以基金和股票选择的人群更多了。

毕竟基金和股票的风险较高,那么终身寿险这种稳定储蓄的产品,大家更愿意接受。

前几天大家人寿给大家介绍了一款新产品——耀世传家终身寿险,就有非常多的人跟学姐私聊,想明白它到底是啥样,那么今天学姐就来为大家好好测评一下这款产品,瞧瞧它是否值得我们投保!

对看到这篇文章的朋友们先献上一份寿险干货大礼包,资料是全网独家,建议一下小伙伴们要收藏备用哦:这里有一份比较齐全的国内热门寿险对比表

《超全!国内热门寿险对比表

》weixin.qq.275.com

《超全!国内热门寿险对比表

》weixin.qq.275.com

一、大家人寿耀世传家终身寿险怎么样?

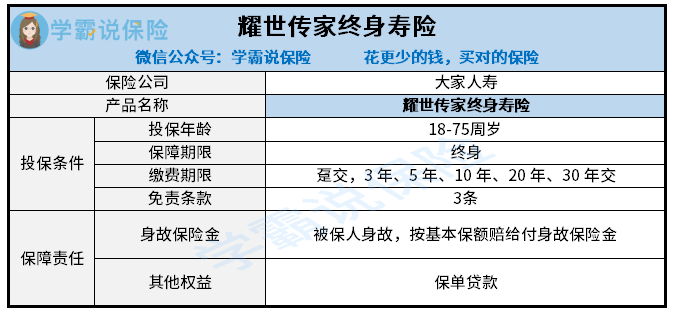

老规矩,先来看看产品保障图:

完全可以从上图了解到,大家人寿耀世传家终身寿险在保障方面提供的也不算多,仅仅提供了身故保险金以及保单贷款的权益。如果被保险人身故,那么保险公司也会按照合同约定的比例进行赔付。然而这款产品却有着不少的优点,接下来学姐给大家慢慢讲:

1、投保年龄范围广

大家人寿耀世传家终身寿险目前允许18~75周岁的人群投保,设置的最高投保年龄为75周岁,同市面上同一类终身寿险产品相比的话,这个投保年龄对消费者来讲的话,是很不错的,让更多的老年人群体有机遇参与进去。

2、免责条款少

其实从免责条款的多少也能简单分析出该款寿险产品的好坏。

如果被保人出险,因为触碰了免责条款的内容,那么保险公司不负责承担责任,对我们来说越少越好,现在最少的免责条款是三条,被保人被故意杀害、被保人故意犯罪或抗拒依法采取的刑事强制措施、2年内自杀的情况而致使的保险事故都是不给赔的。

只是大家人寿耀世传家终身寿险免责条款只含有3条,算是较少的一类,对被保人也是相当的友好。

3、缴费方式灵活多样

大家人寿耀世传家终身寿险的缴费期限十分灵活,有6种缴费期限可供大伙选择,包含趸交/3年/5年/10年/20年/30年。

若是收入水平不错,可以直接采取趸交的办法,像保费的问题后期就无需担心了。就好比普通的职业人群,可以根据自己的需求选择更适合自己的投保方式,最长的缴费期限设置了30年,能够降低投保人的经济压力。

4、提供保单贷款

很多消费者在分期缴费这个期间,可能由于家里面有大额的支出,资金不足,没有办法筹措保费,担忧断保对之后的保单造成影响。

倘若你投保的是大家人寿耀世传家终身寿险就不用担心这点,因为这款产品为被保人提供了保单贷款功能。

支持消费者借助保单现金价值来抵押,向保险公司提出贷款的请求。这样一来,消费者就可以得到一笔资金,继而不费吹灰之力就解决资金周转不灵的问题。

看到此处是否有朋友已经准备选择这款产品了呢?先不要着急,下手之前先来看看大家人寿耀世传家终身寿险又有哪些缺点也是可以的。

要是大家还想更深入地了解大家人寿耀世传家终身寿险的保障详情的话,直接点击下方链接就可以了:

《看完大家人寿「耀世传家终身寿险」的保障责任?我呆住了!》weixin.qq.275.com

《看完大家人寿「耀世传家终身寿险」的保障责任?我呆住了!》weixin.qq.275.com

二、大家人寿耀世传家终身寿险竟然还有这些猫腻!

1、缺失全残保障

大家人寿耀世传家终身寿险和市面上的主流寿险之间比较起来存在着最大区别就是,这款产品就只包含得有身故责任,没有包含全残责任。

要知道,考虑到被保人身残之后丧失了劳动力失去了经济来源,还要专人进行照顾等,这些高昂的费用加在一起绝对是沉重的负担。因此,保险公司几乎都是会提供全残保险金的,尽最大的努力使被保人得到的保障更全面,可惜的是,大家人寿耀世传家终身寿险并没有为被保人考虑得很周到。

2、保单权益不够丰富

大家人寿耀世传家终身寿险只提供保单贷款,没有附加多少权益。市场上许多终身寿险产品都有附加别的权益,就好比减额缴清、年金转换等。

我们在挑选终身寿险的时候,假如说保费和保障内容都是差不多的,第一要选择的就是保单权益更多的产品。

3、身故赔付力度不合理

大家人寿耀世传家终身寿险身故赔付力度不大,仅赔付基本保额。要知晓的是,市面上的多数保险公司针对被保人在不同年龄段出险设置了对应的赔付系数,只有18周岁以下出险为100%基本保额,18周岁以上出险就会相应的赔付大于基本保额的赔偿金。

这也是十分周到的考虑到了消费者的利益,18周岁以上的被保人通常而言正处壮年,基本上都是一个家庭里面的经济支柱。另外就是,他们身上背负着房贷、车贷等种种压力的可能性非常大。万一他们身故了,那么整个家庭的经济说不定都会面临崩溃。所以,这类人群需要的保障是十分周到的。

结合以上内容来看,纵使大家耀世传家终身寿险在投保年龄、缴费期限、免责条款这些方面比较出色,然而它的保障内容单一,只有身故保障,没有涵盖全残保障,跟一款优质的终身寿险还差得远。假设你想配置终身寿险,学姐建议你还是对比一下其他的产品。

如果大家觉得对这款产品失望了,也不用觉得难过,学姐这里优质的产品简直太多了,眼下就给你推荐几款优质产品:

《值得买的十大寿险排行!》weixin.qq.275.com

《值得买的十大寿险排行!》weixin.qq.275.com

以上就是我对 "大家人寿耀世传家终身寿险适合买吗?利率怎么样?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章