提问:![]() 蛊惑佣人

分类:都会宝贝A款年金险

蛊惑佣人

分类:都会宝贝A款年金险

优质回答

宝贝是家长的心头肉,父母们奉献出自己的一切,给孩子争取好的生活环境以及教育。

因为这些原因,教育年金险成为家长们的新宠。

故而,最近大都会人寿倾力打造都会宝贝年(A款)金保险(分红型)以填充教育年金险市场。

有传言说,教育金只是众多利处之一,还可以提供成家立业保险金,减轻孩子在人生最重要的时期的负担!

当真特别好?学姐马上带大家了解一下这款产品!

学姐贴心的将精简版材料作为特殊礼物,赠送给赶时间的朋友:

《都会宝贝(A款)年金保险(分红型)真实收益揭秘!劝你别给孩子买!》baoxian.275.comweixin.qq.275.com

《都会宝贝(A款)年金保险(分红型)真实收益揭秘!劝你别给孩子买!》baoxian.275.comweixin.qq.275.com

一、都会宝贝(A款)年金保险(分红型)保障内容分析!

产品保障图依惯例首先出场:

从保障图出发,我们可知,都会宝贝(A款)年金保险(分红型)提供了三种年金给付方式,分别是:

教育保险金、成家立业保险金、满期保险金。

我们所说的满期保险金,意思就是说在保障期限到期的时候,便能一次性得到500%的基本保额,真的是非常棒!

缴费期限方面并不是唯一的,有趸交,也有可分3、5年内交,投保人就能依个人家庭经济条件灵活选择了~

那么还是先别着急下单吧!

经过学姐仔细阅读和了解,发现这款年金险并不是人们想象的那么好!下面我给你们充分讲解一下~

1、不能附加万能账户

万能账户听着好陌生,到底是什么呢?

如果给付的年金不想取出来用的话,可以留在这个账户内为你继续进行不断的复利增值,这就是给到被保人一个非常好的福利了,相当于多了一种获益的手段!

并且很多年金险的万能账户在目前来说,利率是可以达到3%的,更优秀的甚至高达4%!

听着是不是有很强的吸引力?

不过,都会宝贝(A款)年金保险(分红型)却没有办法添加万能账户!

这样一来,被保人此时就很被动了,只能通过领取每年的年金来获取收益。

2、分红的不确定性

都会宝贝(A款)年金保险(分红型)的保单红利是它的一大卖点。

大部分家长就是由于这个才关注的,{可是都会宝贝A款年金险-7}

就让学姐揭开分红的神秘面纱吧!

首先,分红如何而来?

分红是和保险公司的实际经营情况有关系。

简单点讲,假设保险公司本年度经营的还算可以,就会给被保人分配红利;

如果保险公司经营不当,那么对不住,就没有红利了~

更让人无助的是,消费者不具备向保险公司询问实际经营情况的资格。

第二,就算当年分配到了红利,消费者也只能通过收到红利通知书来得知自己能拿多少钱。

概括一下,分红是不固定的!

希望在这个方面拥有丰厚的收益,概率是非常低的,奉劝你赶紧收手吧~

分红型保险的坑可不止这些,限于篇幅的缘故,学姐就不给大家具体分析了,下文有具体介绍:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》baoxian.275.comweixin.qq.275.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》baoxian.275.comweixin.qq.275.com

说了那么多,作为一款带有理财性质的险种,还是要算算收益才行!

但是,核算了这款年金险的真实收益后,学姐都无言以对!

推荐家长看看其他产品...

二、都会宝贝(A款)年金保险(分红型)真实收益揭秘!

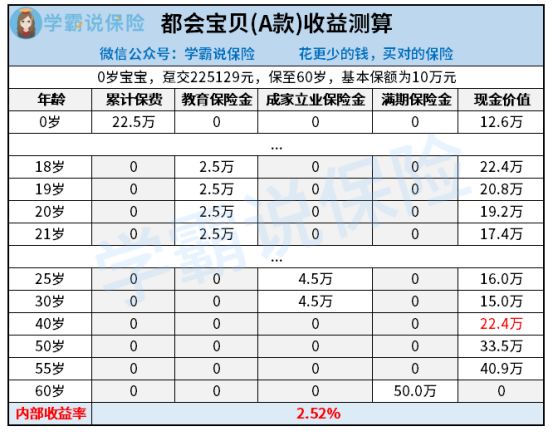

假设30岁的老王,给自己0岁的孩子昊昊投保了都会宝贝(A款)年金保险(分红型)。

选择趸交的方式缴纳225129元保费,一起来算算有多少收益:

1、教育保险金

在昊昊18-21岁期间,每年可以领取25%的基本保额,即2.5万元,期间累计给付10万元。

2、成家立业保险金

昊昊25岁、30岁分别可以获取30%的基本保额,即4.5万元,期间累计给付9万元。

3、满期保险金

被保人年满60周岁,可以领取到500%的基本保额,就相当于50万元。

就只是这样看,年金的给付方式真的是非常多,并且在孩子人生的不同阶段都能领取到一笔收益。

可是实际的收益却不容乐观:

昊昊成长到30岁的时候,统共可以拿到年金10+9=19万元,还没有已交保费多。

倘若此时选择退保,就能领取到15万元的现金价值,累计共领取15+19=34万元。

经过测算,此时的内部收益率IRR仅1.54%!

要懂得,三十岁对我们来说有大把的精力,很多人没有想到,这款年金险收益非常的低!

真的是不尽人意!

倘若此时不选择退保,都会宝贝(A款)年金保险(分红型)这款保险在保障期终结后也只收到2.52%的IRR!

大家要了解,当前大多数年金险,内部收益率IRR一般都会超过3%。

相对来说,都会宝贝(A款)年金保险(分红型)就存在着很大的差距!

三、学姐总结

综上所述,都会宝贝(A款)年金保险(分红型)不只有保障上存在着非常多坑。

而且在收益上也是不尽人意,提醒家长没有认真对比过后不要轻易入手!

倘若近期有投保年金险的意向,我整理了这份榜单供您参考:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.275.comweixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.275.comweixin.qq.275.com

以上就是我对 "都会宝贝A款返本金吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 昆仑健康健康保青春多倍版现在可以买吗

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章