提问:![]() 垂目笑

分类:光大永明爱多多尊享版保什么疾病有谁分析一下

垂目笑

分类:光大永明爱多多尊享版保什么疾病有谁分析一下

优质回答

前段时间,大家都对一些知名人士因癌症离世的消息直接霸屏整个朋友圈了吧。

癌症的多发,一直是人们所关心的问题,那么,癌症是不是距离我们普通人很近?观察一下这组数据你就懂了!

根据统计的数据分析我国2020年有457万例的新发癌症病例,全球新发癌症病例与新发癌症病例的比值是23.7%,位列全球第一位,如若用数据来算,就是说每1分钟就有8个人罹患癌症,学姐表示震惊。

怎么会想起来说到癌症这个话题,因为我想给大家明确一点,我们得了癌症也不要觉得就已经是绝症了,只要提前给自己买了重疾险,那么在面对癌症这类重大疾病时,我们就可以直接拿出一笔理赔金去治疗,而不用天天到处去借钱或筹资。

今天学姐将以光大永明爱多多尊享版重疾险为例,给各位科普一下重疾险所保障的一些疾病都是什么?怎么挑选到性价比最高的保险等问题。

在开始之前,我们得对一款好的重疾险具备哪些特点大致的了解一下:

《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

一、爱多多尊享版重疾险保障的疾病有这些?

爱多多尊享版重疾险关于它保障的疾病,主要由110种重疾(包含银保监会规定的28种重疾)、20种中症和35种轻症(包含银保监会规定的3种轻症)这三项基本保障。

自2020年重疾新规实施到现在,银保监会规定的28种重疾和3种轻症都在下面的图中了:

不仅如此,爱多多尊享版重疾险还包含了15种特定重疾,比如白血病、重大器官移植术或造血干细胞移植术、胃恶性肿瘤等。

由于该款爱多多尊享版重疾险保障的疾病属实有点多,学姐我都将这些整理放到下面这篇文章里面了,有需要可自取:

《爱多多尊享版重疾险究竟保哪些疾病?不知道这些千万别乱买!》weixin.qq.275.com

《爱多多尊享版重疾险究竟保哪些疾病?不知道这些千万别乱买!》weixin.qq.275.com

除了要掌握爱多多尊享版重疾险的保障疾病以外,我们还得知道人家的优点和缺点到底有啥?

二、爱多多尊享版重疾险的优缺点分析

老样子,

通过上图可发现,学姐在下文和大家分享了爱多多尊享版重疾险的优点和缺点:

>>爱多多尊享版重疾险的优点:

1、等待期短

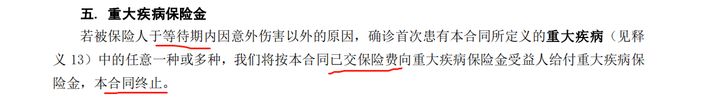

相信大家都是知道的,在等待期内要是有因为意外伤害意外的原因确诊了符合合同的重大疾病的话,保险公司是不会对此理赔的,仅返还已交保费,合同失效,详情可见爱多多尊享版重疾险的对应条款:

来源于爱多多尊享版重疾险的产品条款

因此,买重疾险时选择等待期越短的,对被保人也就越好,这样一来,我们也就能够更早的享受到重疾的保障了,当下重疾险市面上最快的等待期为90天,正好该款爱多多尊享版重疾险的等待期也一样是90天,符合市场上最优秀的水准,超级赞!

有关为什么等待期内出险保险公司不给赔的这个问题,想深入了解的朋友看这里就可以了:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

2、自带被保人豁免保障

被保险人豁免有何含义,其实就是代表保人确诊符合条件的轻症、中症和重疾后,后面的保费全都能免除,

同那些没有自带被保人豁免保障的同类型重疾险相比,该款爱多多尊享版重疾险自带被保人豁免保障这一点真的很棒!

研究完爱多多尊享版重疾险的亮点,接下来学姐就来扒一扒它都有哪些坑?

>>爱多多尊享版重疾险的缺点:

1、投保年龄范围窄

这款爱多多尊享版重疾险的承保年纪为出生满30天至55周岁,要知道现在有些重疾险对最高投保年龄已经设置成70周岁,可以参考泰康泰享安心。

比较而言,爱多多尊享版重疾险对55-70周岁的这部分人群就有点不合适了。

很多55周岁以上的朋友们对家庭来说依旧是经济支柱的存在,再算上延迟退休政策因素的影响,可能在过了60周岁之后,还需要继续工作下去,到了这个年龄,正好是患上重疾险的危险期。

重疾险的保障若此时没有对应得上的,一旦患上重疾将对整个家庭来说都是很痛苦的。

而爱多多尊享版重疾险呢,居然不让超过55周岁的人群投保,这就有点想不到了!

即便如此,已经满了55周岁的朋友们,也不用害怕买不了重疾险,学姐整理了一份榜单会帮得上你们:

十大值得买的热门重疾险大盘点!weixin.qq.275.com

十大值得买的热门重疾险大盘点!weixin.qq.275.com

2、保障期限不灵活

爱多多尊享版重疾险保障期只能是终身,无其他选择,没有保定期可选。

这一点应该都清楚,一款保障期限多样化的重疾险,不会只考虑到保终身这一点,还会提供保障20/30年、保至70/80周岁等定期。

别的,重疾险保终身的保费肯定比保定期的保费要多上很多,如果有人预算不足,又想买一份爱多多尊享版重疾险,那不就买不了了!

所以对比之下,想要追求一份保定期重疾险,学姐再给大家安利一款近期热门的信泰达尔文5号焕新版,想深入了解的话可以参考这篇:

《达尔文5号焕新版值不值得买?看完这三点你就知道了》weixin.qq.275.com

《达尔文5号焕新版值不值得买?看完这三点你就知道了》weixin.qq.275.com

三、学姐建议

概而言之,就算光大永明爱多多尊享版重疾险可以接受大部分疾病患者的投保,还考虑到了15特定疾病可选保障,等待期设置的也不长,才90天,且自带被保人豁免保障。

当然,这些不足也是要提醒大家的,例如投保年龄范围很小,保障期限可选项不多等等。

篇幅有限制,和爱多多尊享版重疾险相关的所有测评内容,感兴趣的朋友看一下这篇吧:

《被夸爆的光大永明爱多多尊享版到底咋样?这些地方要注意!》weixin.qq.275.com

《被夸爆的光大永明爱多多尊享版到底咋样?这些地方要注意!》weixin.qq.275.com

那么,今天的产品测评内容就到此结束,下期内容更精彩哦~

以上就是我对 "光大永明爱多多尊享版重疾险可以保障多少种大病"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 太平洋鑫从容A款线上怎么买?可领多少钱?

下一篇: 赢悦人生好不好?

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章