提问:![]() 原来你不爱我

分类:灵活就业人员交社保

原来你不爱我

分类:灵活就业人员交社保

优质回答

“学姐,我的工作就是开淘宝店,我可以缴纳社保吗?”

“学姐,身为个体户,我可以缴纳社保吗?”

“学姐,我以画漫画为生,可以缴纳社保吗?”

“学姐,我是一名网络作家……”

......

学姐之前讲过:从社保出发来说,只要你不是在企事业单位上班,那么哪怕你是个年入百万的灵活就业人员(自由职业者以及个体户),不管怎样,在国家层面,你都只是个普通的居民。

我们换种说法,假如我们不是在企事业单位工作,又想要缴纳社保,那我们只能用这三种办法:

① 持有当地户口并缴纳居民社保。

② 以灵活就业人员的方式缴纳职工养老与职工医保。

③ 通过社保代缴机构缴纳职工五险。

趁着大家还对灵活就业人员如何缴纳社保有困惑,学姐今天就同大家说的明明白白,消解困惑,灵活就业人员应该怎么缴纳社保。

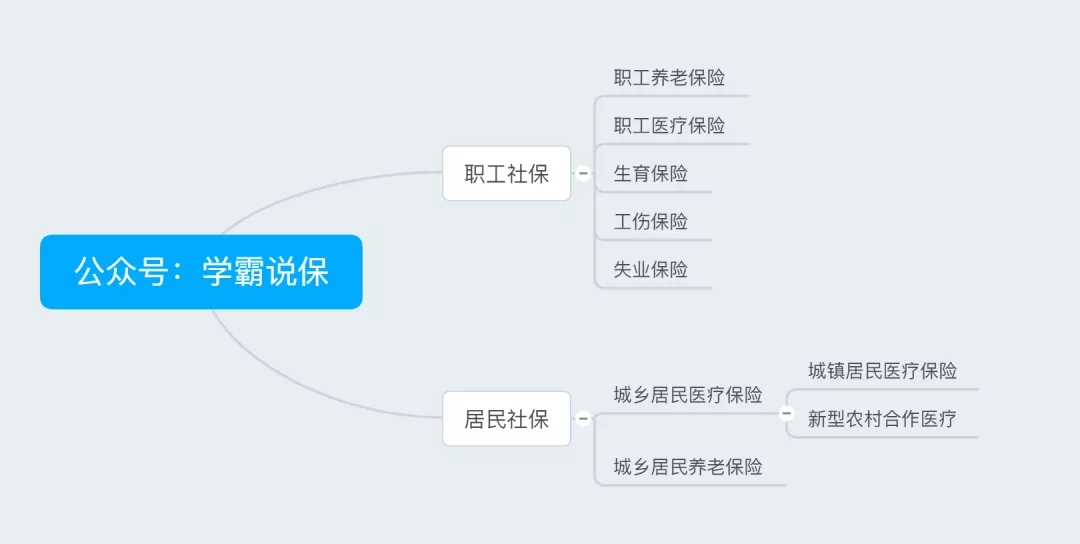

先看图:

社保按照缴纳主体的不同缴纳的社保也不同,它们分别是职工社保与居民社保:

总结归纳了一下,灵活就业人员可以采取这几种法子去缴纳社保:

① 以灵活就业人员身份缴纳职工养老与职工医保

② 以持有当地户口的居民身份缴纳居民医保

③ 通过社保代缴机构缴纳职工社保

刚刚在文章中有讲到交纳社保的三中办法,那么我们应该以什么样的形式缴纳呢?

要想解决这个问题,我们不止是琢磨自身的想要的以外,还需要思考三种方案需要缴纳的费用,以及保障的力度如何。

我们先将第三种方案放在一边,先来对比一下前两种方案的出色以及不足之处。我们将其分成两部分进行比较:

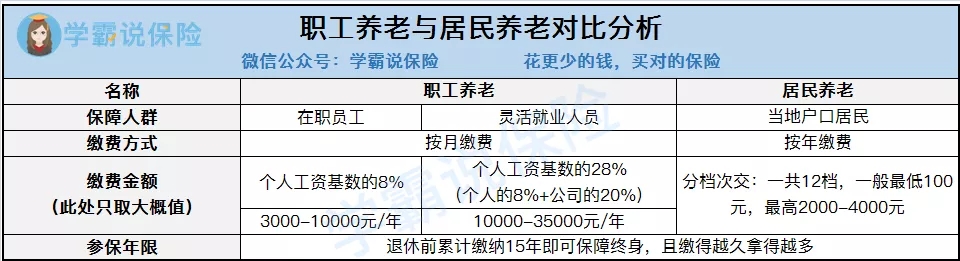

看图:

在职员工缴费金额比灵活就业人员缴费金额少很多,有这种情况,那是因为缴纳社保时,员工只要承担个人的2%,工作单位会替他们缴纳工资的8%(不同的地方比例会有一些变化).

这笔医保费会分别去两个地方:个人交的2%部分会直接进入个人医疗卡中的【个人账户】;公司交的8%部分会进入国家医疗统筹基金。

但灵活就业人员不仅要交个人的2%,就连公司的8%也要由他承担,所以灵活就业人员交的钱更多。

我们可以直观地看到:

从缴费金额上看:个人缴纳职工医保>职工缴纳职工医保>个人缴纳居民医保

从保障力度上看:个人缴纳职工医保=职工缴纳职工医保>个人缴纳居民医保

就业人员较多,但对灵活就业人员来说,居民医保和职工医保相比,报销的范围,比例,额度,都有了很大的提高。但免赔额度也更高,缴费金额更高。

看图:

它与医保像同胞兄弟一样,在职员工缴费金额比灵活就业人员缴费金额少很多,由于是在职员工,所以在缴纳养老保险时,缴纳工资费用,公司会为他交大部分的百分之二十,而他自己只需要交百分之八。(不同地区的比例会有略小的差别)。

这笔养老费会分别去两个地方:个人交的8%部分会直接累计进【个人缴纳总额】;公司交的20%部分会进入国家养老统筹基金。

对灵活就业人员来说,他需要缴纳所有的费用,没有公司给他缴纳,{灵活就业人员交社保-25。}

我们可以直观地看到:

从缴费金额上看:个人缴纳职工养老>职工缴纳职工养老>个人缴纳居民养老

养老险独特的地方就在于,其原则是缴纳时间越久,金额越多者,退休后就可以领得越多。

但是!职工养老与居民养老无论怎么样对比两者的缴纳时间。

从收益来看,永远都是:职工缴纳职工养老>个人缴纳职工养老>个人缴纳居民养老

从之前两个方案不难看出,交纳哪个需结合自身个人经济能力与是否有当地户口而定。

方案一虽然交纳金额高,但享受的养老与医保待遇与在职员工相同。

方案二保障待遇上不算太好,比不上职工医疗与养老,但胜在金额低,一年只要不到一千块,只不过需要有当地户口才能购买。

下面还有第三种方案,结合以上两种,再做综合判定。

与第一种方案不同的是,通过社保代缴机构缴纳五险人群,可以多获得生育险,工伤险,失业险三种保障。金额的缴纳数量相差不大。

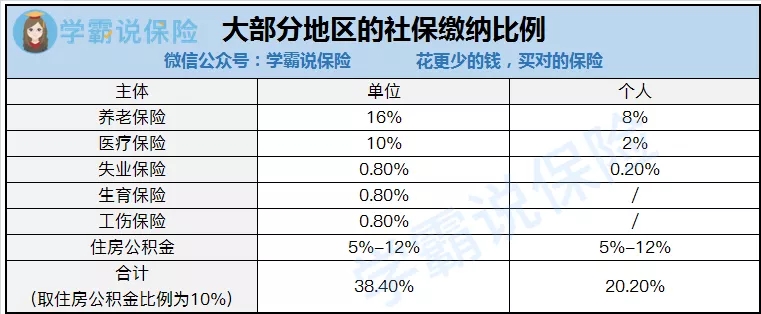

具体原因请看下图:

生育险、失业险和工伤险都是缴纳金额较少的险,和第一种方案不同的是,比它贵了几百块。这几百块小钱对我们来讲算不上什么。

第三种方案的选择都是跟着自己的需要来的。

综合上文来看,灵活就业人员的社保缴纳方案可以很容易就得出来了:

① 资金充足且对生育险、工伤险、失业险有需求:建议通过社保代缴机构缴纳五险;

② 资金充足且对其余三险没有需求:建议自己带齐相关资料去当地社保局缴纳职工养老与职工医保;

③ 资金不充足且有当地户口:建议购买居民养老与居民医保;

④ 资金不充足且没有当地户口:建议自己带齐相关资料去当地社保局,以最低缴纳基数缴纳职工养老与职工医保,或者去上班。

想要充分了解社保知识,光看这篇文章可不够!如果你依旧对社保知识存在疑惑,可以找学姐进行详细咨询-关注【学霸说保险】公众号 ,里面有全网最全的社保类知识,帮助你充分利用社保福利,省一大笔钱!

以上就是我对 "灵活就业人员交社保多少年回本"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 国华人寿光明福寿险报哪款保险更好

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章