提问:![]() 神抄手

分类:家医保重疾险

神抄手

分类:家医保重疾险

优质回答

目前这些保险公司推出的保险产品的保障称得上是“丰富多彩”了,譬如说复星联合公司眼下新推出的家医保重疾险:

家医保保险不单单设有重疾保障,还能够为客户提供全方位健康服务,扬言要成为“每个人的家庭医生”。

家医保重疾险能否做到名副其实,那么它真的名副其实吗!

话不多说,测评走起~

如果大家没有时间,可以看看精华版测评:

《选择复星联合家医保重疾险,让您享受贴心体检……》weixin.qq.275.com

《选择复星联合家医保重疾险,让您享受贴心体检……》weixin.qq.275.com

一、家医保重疾险有哪些优缺点?

什么是家医保重疾险:

梳理完整个图表大家可以看到,重疾+可选责任构成了家医保重疾险为被保人提供保障的基本形式,在保障内容上真的算是比较少的了。

下面我们就来聊一聊关于家医保重疾险的优势在哪里!

1、缴费期限灵活

家医保重疾险的缴费方式相对方便,缴费方式分为趸交和定期,缴费的期限最多30年。

关于朋友在预算上不足的,对待缴费期,家医保重疾险配置的还不错。

缴费的时间越久,这样每年分担到的保费就越少,就能够让被保人缴费压力变得不再那么大。

其他,倘若投保人豁免被投保人额外加上,如果在缴费期间投保人患的疾病符合合同约定的范围,会发生触动投保人豁免。

后续的保费可以免除了,,保单的效力不会受到影响,节省了很多钱。

为了选择更加合适的缴费期,以下内容需要事先知晓:

2、健康服务贴心

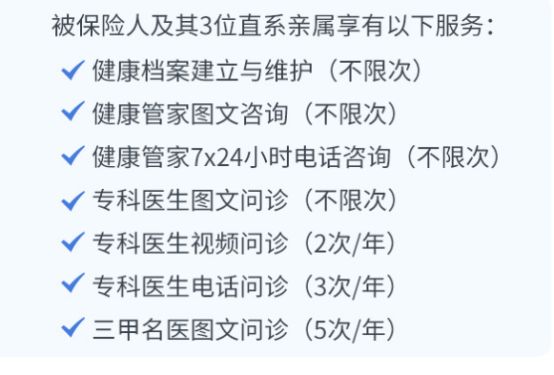

家医保重疾险可以提供健康资讯、早筛体检和重疾就医这三个健康服务,不仅仅是被保人可以享受这些健康服务,他的3位直系亲属也可以享受这些健康服务,所以就有的人觉得这款保险产品的实用性很高。

早筛体检服务是人们值得体验的体检方式。

很多人之所以不愿意体检,大部分的人可能是因为昂贵的体检费,这是很重要的一个原因。一套体检的费用或许就要小伙伴们一两个月的薪资。

但是也不能不做体检项目,因为只有按期去体检,这样就能早点发现疾病,这样预防和治疗就不会被耽搁。

对消费者的体检需求做了一个思考,家医保重疾险对于不同年龄阶段的人群,有不同的体验服务项目,人群的年龄阶段主要分为18-45周岁、46-105周岁。

另外呢,对18-45周岁的人群,还提供了甲状腺结节、前列腺癌、胃部疾病、宫颈早期病变等筛查项目,可以说是非常贴心了。

看到这里,不少的朋友想看到这款产品。

入手时可不要太着急,在还来得及之前看完家医保重疾险得不足再选择。

接下来家医保重疾险的缺点就由我们来重点讲解:

1、等待期设置不合理

之前学姐就叮嘱过,观察期较短的产品要尽量决定。

由于出险时处于等待期这段时间内,保险公司没有赔偿责任和义务, 严格的甚至直截了当就中断合同。

具体情况大家可以阅读这篇文章来分析了解:

《所以等待的时期内出险保险公司就不给我们赔偿了?这个没搞懂可不行!》weixin.qq.275.com

《所以等待的时期内出险保险公司就不给我们赔偿了?这个没搞懂可不行!》weixin.qq.275.com

在大部分情形下,市场上我们知道的严重疾病保险的等待期只有九十天,与其他同类产品相比较,家医保重疾险180天的等待期就显得过长了。

2、基础保障缺失

要知道轻症、中症和重症这三项基础保障,在轻症和重症方面,家医保重疾险保障是缺失的,这可让不少人都吃了大亏!

这里先和大家做一点说明,轻症对应的是重疾险必保的28种重疾的轻度,中症对应的是重疾险必保的28种重疾的中度状态。所以有关轻症和中症的设定,能够减少消费者理赔的标准。

但是只有重疾才可以报销家医保重疾险,这也表明,例如只有轻微中度病症的被保人,家医保重疾无须负法律责任,那就需要我们自己来承担费用。

市面上大多数好的重疾险,除了有很全面的基础保障之外,特定年龄额外赔比例这一部分做的也很好。

以凡尔赛1号这款产品为例,家医保重疾险如果要和它比,差别非常明显……

二、家医保重疾险性价比高吗?值不值得买?

真的没有夸大其词,家医保重疾险的杠杆真的是史上新低。

拿同公司的阿童沐1号这款产品来作比较的话效果更明显。

阿童沐1号不仅提供比较优秀的基础保障,而且轻症、中症这两类疾病都有提供多次赔付,在重疾额外赔偿上,它的赔偿比例最高能达到100%。

一个30岁男性如果购买50万保额的阿童沐1号,6900元他就能够买30年,谈不上贵。

条件一样的情况下,家医保重疾险缺少基础保障,并且保障力度还小,可是保费方面,却几乎与阿童沐1号相等。

和“前辈”阿童沐1号比较的话,家医保重疾险的一些保障,是具有许多短处的。

综合看来说,家医保重疾险在健康服务保障方面做的还是十分到位的。

如果是因为有这个健康服务保障,而专程去买这款产品,学姐是不太建议这么做的。人们越来越不信任家医保重险的保障到位程度,售价过于昂贵,不能大众化。

想得到完善的,合理的全面保障,可以入手的产品一定要综合实力强,才值得推荐和入手:

《热门的十大重疾险购买指南!》weixin.qq.275.com

《热门的十大重疾险购买指南!》weixin.qq.275.com

以上就是我对 "家医保重疾险理赔过"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 父母44岁保险达尔文5号荣耀版保险怎么买

下一篇: 保险鑫福赢家有什么缺点

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章