提问:![]() 君问红妆

分类:中国人保和瑞泰人寿的重疾险哪个好

君问红妆

分类:中国人保和瑞泰人寿的重疾险哪个好

优质回答

学姐一直很爱看央视的生活圈这档栏目,并曾在这档栏目中,注意到有一则这样的信息:将近100万的医疗费用,在各种减免之后,需要自己支付的医疗费都还有约42万。

就算有社保,自费费用也有42万,还会有人觉得只要有社保就不需要商业保险了吗?住院押金、手术中的自费器材、ICU花费、患病后的收入损失、社保清单中名录以外的药品,这些都是社保所不能报销的。

社保可以给我们提供基本生活保障,帮助我们维持生活。商保有着强大、独特的保障功能和资产保全功能,这都是其他任何金融工具没有办法替代的。

因此,各位在选重疾险的时候需要格外谨慎,今天学姐就借中国人保和瑞泰人寿来为大家分析,让大家明白怎么样去正确分辨一款重疾险的好坏?

在这以前,若是有小伙伴对一家公司的好坏无法判断,且受到时间限制的话,读一读这篇学姐写的文章,保证能实实在在的帮到你:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

一、中国人保和瑞泰人寿相比,谁会更胜一筹呢?

1.公司背景

中国人保是一家综合性保险金融公司,成立于1949年10月20日,是世界上最大的保险公司之一,并在中国香港和上海两地上市。曾在《2020胡润品牌榜》中,以310亿元人民币品牌价值排名第64。

2021年5月,《2021福布斯全球企业2000强》发布,中国人民保险集团股份有限公司位列第243名。

再来看一下瑞泰人寿,瑞泰人寿保险有限公司成立于2004年1月,是第一家总部设在北京的合资寿险公司,注册资本18.71亿元。

瑞泰人寿的投资方为国家能源集团资本控股有限公司和南非耆卫集团耆卫人寿保险(南非)有限公司。

目前,公司以经代、银保、团险、网销、直销为主要业务渠道,拥有上海、江苏、广东、浙江、湖北、重庆及陕西7家分公司及4家其他分支机构。

2.偿付能力

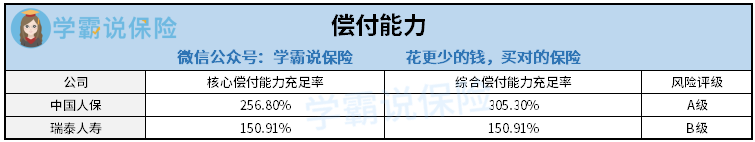

对保险公司偿付能力银保监会是这样设置的,核心偿付能力充足率≥50%、综合偿付能力充足率≥100%和风险综合评级≥B级。

只要满足以上三个要求,就是一个偿付能力达标的公司。

从最新的数据来看,中国人保和瑞泰人寿都远远超过银保监会所规定的正常水平,这也体现了这两家公司是值得被信赖的。

但是中国人保的经济实力明显要在瑞泰人寿之上,因此,就各方面的数据来看,瑞泰人寿还是和它有很大差距。

在学姐的一番科普之后,若是大家对中国人保有兴趣的话,可以通过下面的链接继续了解:

《中国人保实力怎么样?旗下这款神仙产品,竟然还有瑕疵……》weixin.qq.275.com

《中国人保实力怎么样?旗下这款神仙产品,竟然还有瑕疵……》weixin.qq.275.com

二、中国人保和瑞泰人寿重疾险产品大起底!

我们直接通过图表来观察:

通过以上的对比,学姐与小伙伴们一同对其做一个深入的分析。

1.投保条件

瑞康重疾险作为一款典型的定期重疾险项目,不只能选择保30年,还能选择保至70岁或100岁不等。和健康相伴B款重疾险比起来,瑞康重疾险的保障期有更大的选择空间。

可是对于缴费期限方面的设置,健康相伴B款有最长30年的设定,这也是这款独具特色的优势,为什么收获如此好的称赞呢?

因为杠杆作用非常适合这种长期缴费,只有在这种30年缴费的方式中才能发挥出它该有的作用,并且,这样做就能为投保人减轻不少的缴费压力,增加触发豁免条款的可能性。

缴费的期限越长,对被保人来说好处也就越多。这是因为要是全部一次性缴纳的话,占用的资金就太多了,在这期间,我们难免会失去很多资金的机会成本。

因此,对于经济能力不足的小伙伴们来说,选择分30年缴费非常划算。

但还是有一部分人不适合分30年缴费的,想了解到底自己选择什么样的缴费期限最合理吗?对这篇文章解读之后,各位就懂得了:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

2.基础保障

从对比图中相信小伙伴可以知道,健康相伴B款重疾险的基础配备保障十分全面,三种基础保障:轻症保障、中症保障、重症保障,一应俱全。出人意料的是,本应被各项重疾险保障的重要的中症保障,在瑞康重疾险中并不存在。

中症的严重程度介于轻症与重症之间。而且中症疾病是演变成重疾的一个进程,假设在中症阶段患者就摆脱了病痛,不但可以使患者早日脱离苦海,还能让患者更快拥有健康的身体,这种做法难道不是两全其美吗?

所以,在这一点上,瑞康重疾险做的无法与健康相伴B款重疾险相比。

三、学姐建议

综上所述,在实力水平上,中国人保比瑞泰人寿高一些,但是除了产品以外,不考虑其他因素的话,保障内容不是很好,没看到什么特别好的地方,投保的话,没什么保障作用。

不过大家想知道市面上哪些重疾险比较优秀,适合投保的话,那还刚好撞对了,学姐手里有一份清单,正好就是这方面的内容,大家一起来研究研究:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "瑞泰人寿相比中国人保的重疾险谁家更有用"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 平安人寿盈满金生适合女性吗

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章