提问:![]() 懒虫姑娘

分类:高血压被除外or加费了还能买凡尔赛1号吗

懒虫姑娘

分类:高血压被除外or加费了还能买凡尔赛1号吗

优质回答

预警预报已经显示了,在河南省有很多个市县已经达到了地质灾害红色预警等级,而发生地质灾害的可能性也是极大的。

河南这次经历的不只是暴雨,还是洪灾。学姐就在这里祝愿所有受灾人员平平安安。

洪涝灾害是无法控制的,也是不能提前预知的,如果购买了保险,那么损失的影响就会小一点。

很多人在买保险时,会被过往病史耽误投保进程,例如高血压病史。

今天,学姐就来分析一下关于高血压投保的这些事儿,分析一下高血压患者可不可以投保凡尔赛1号。

在此之前,还有很多没有彻底了解保险的朋友,可以先看看跟保险有关的知识点:

《超全!你想知道的保险知识都在这》weixin.qq.275.com

《超全!你想知道的保险知识都在这》weixin.qq.275.com

一、高血压患者能投保凡尔赛1号吗?

高血压疾病主要是因为血液在血管中流动时,对血管壁造成的压力比较高。久而久之会引发出脑卒中、冠心病、心力衰竭这类疾病的产生。

前提是没有服用降压药,三天测量出来的血压值均高于普通范围值的话,即收缩压≥140mmHg,和(或)舒张压≥90mmHg,即可诊断为高血压。

一般来说,重疾险对于高血压患者的投保限制都很严苛,需要将血压控制在140/90mmHg以下,才有机会以标体承保。

一旦测量出来血压指数大于140/90mmHg的话,那么被拒绝投保的可能性非常大。

那凡尔赛1号也是属于多数重疾险那一类的,对于高血压患者是直接拒保的吗?

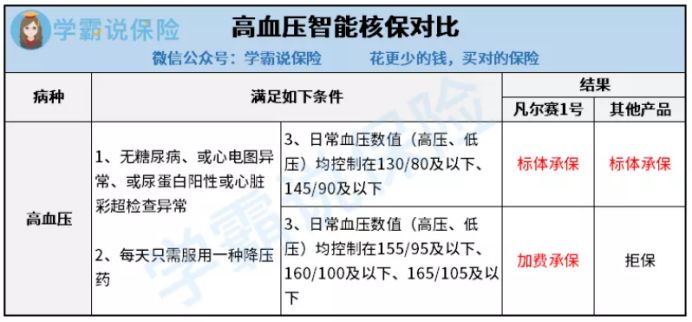

其实,在凡尔赛1号的保障体系内,对于高血压患者开放了标体承保跟加费承保的方式,通过这种方式,高血压患者也有机会可以投保凡尔赛1号。

凡尔赛1号把血压指数范围改到了165/105mmHg,使用加费承保方式进行承保,因此高血压患者也有机会进行投保了,是高血压患者的福音。

如果智能核保没过,不就错过了凡尔赛1号?

下面就是精华内容了,学姐要给大家科普关于凡尔赛1号核保的知识了。

在学姐讲之前,应该有不少人都不太熟悉凡尔赛1号,不妨先看看这篇文章做个了解:

《买凡尔赛1号前,我想告诉你这些真相!》weixin.qq.275.com

《买凡尔赛1号前,我想告诉你这些真相!》weixin.qq.275.com

二、凡尔赛1号的核保如何?

通常情况下,凡尔赛1号的核保流程是走智能核保 。

智能核保实际上就是依托着人工智能技术以及大数据才达到的,使得非标准体消费者获得投保机会。

智能核保就如一台电脑,把以前的病史输入上去之后,能不能承保以及怎么承保,这方面的结果以及方案都会显示。

上面这些实际上就是说的高血压患者在投保凡尔赛1号时智能核保所需要走的途径,依据筛选时的条件不同,那么对应的承保方式也有可能不同。

但是在少数的情况下,智能核保也有相应的局限性,处理一些比较复杂的问题的时候就会不那么容易,风险管理依然极度需要人工审核 ,这样不仅成果高,效果也不好。

针对智能核保所存在的局限,凡尔赛1号新上线了人工核保。

与智能核保相比,人工核保就显得宽松一些,倘若智能核保不了,也不要紧可以再次去人工核保试一试。

再者,人工核保就宽泛很多了,不会如同智能核保那样对既往病史有那么多限制。

有关于智能核保和人工核保的知识点还有很多,想要继续深入认识的话不放戳这里看一看:

《智能核保和人工核保的区别是什么?一文告诉你!》weixin.qq.275.com

《智能核保和人工核保的区别是什么?一文告诉你!》weixin.qq.275.com

与同类型产品一比,发现凡尔赛1号人工核保还有这么多亮点:

1、提供承保机会

智能核保操作起来会更加便利,但是其包容性很差这就让很多人失去了不错的投保机会。

但凡尔赛1号的人工核保,能在很大程度上规避智能核保的局限,确保更多疾病得以保障,避免检查异常情况发生,让消费者有更多的投保机会。

2、时效快

大家对人工核保的时效性不要抱太大希望,大多数产品的人工核保,3-5个工作日才有回应,5-10个工作日是处理周期,这样来看错过最佳的投保时机也是时有发生的。

而凡尔赛1号的人工核保却颠覆了先例,时效那是相当快,只要2-3个工作日,最快时候1个工作日就能完成。

这波操作对凡尔赛1号来说是一个闪光点。

3、支持复议

很多产品的人工核保,可以说是一次判刑,一旦不能承保的话,就会失去重新商议的机会。

而凡尔赛1号的人工核保却能支持复议,非常人性化。

假定加费承保是人工核保的结论,之后若是相关疾病已好转或者治愈,可以重来一回审核,还有机会以标体的方式承保。

高血压患者的福音有很多,像凡尔赛1号和最近新上线的凡尔赛1号尊享版也在其中。

这里有一份关于凡尔赛1号尊享版的详细解读,高血压患者快来看看吧:

《凡尔赛1号尊享版重磅来袭!有哪些升级跟改动?》weixin.qq.275.com

《凡尔赛1号尊享版重磅来袭!有哪些升级跟改动?》weixin.qq.275.com

最终结论:投保凡尔赛1号的人群要是高血压患者的话,这些患者是有机会做到标体承保跟加费承保的。如果被智能核保一刀切的话,可以尝试下走凡尔赛1号的人工核保渠道,从而达到提高投保成功率的目的。

以上就是我对 "血压高投保凡尔赛1号不说"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 十六岁保险的额度多少合适

下一篇: 工资九千负担得起瑞华保险新瑞保吗

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章