提问:![]() 单身无限好

分类:信泰人寿和国华人寿对比怎么样

单身无限好

分类:信泰人寿和国华人寿对比怎么样

优质回答

有信泰人寿和国华人寿这两个公司都是保险公司并且也是在2007年成立,两家都是新生代的保险公司。

很多人会拿信泰人寿和国华人寿来作比较,更值得信赖的是哪一家,让学姐来给大家讲答这个问题。

如果不知道如何判断保险公司是否可靠,学姐这篇文章就给你支支招:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

一、信泰人寿PK国华人寿,究竟哪家实力更强?

1、两家背景实力的较量

(1)信泰人寿的背景实力

信泰人寿创立于2007年5月18日,截至2020年末,公司总资产逾千亿元,保费规模达500亿元,客户群体总数超430万人。

公司先后荣获2018年度健康扶贫先锋企业、2019年稳健成长寿险公司、2019年度值得信任创新保险公司、2020卓越竞争力寿险公司、2020年度最具价值保险品牌等诸多荣誉。

(2)国华人寿的背景实力

国华人寿成立于2007年11月,目前注册资本为48.46亿元。截至2020年12月底,国华人寿总资产为2327.72亿元,净资产为274.2亿元,稳居寿险行业前十。

国华人寿的荣誉可不少,先后荣获2018年度最具竞争力保险公司、2019年度保险公司治理奖、2020卓越竞争力寿险公司等荣誉称号。

2、两家的偿付能力对比

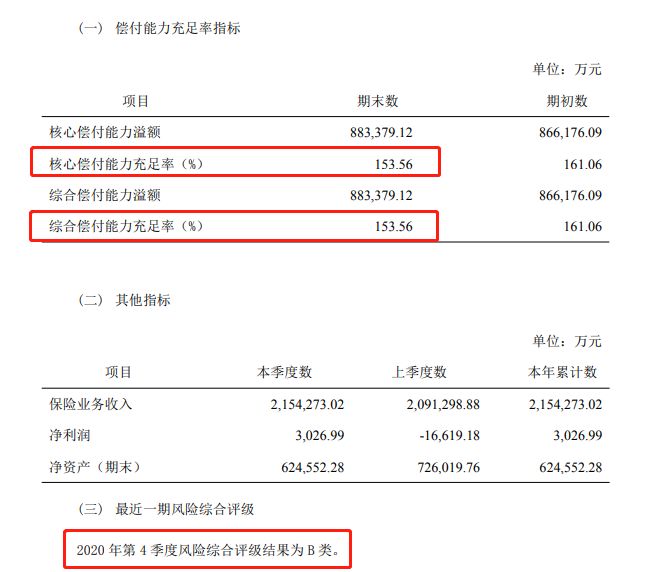

根据银保监会规定,保险公司同时符合以下三项指标,就为偿付能力达标:一是核心偿付能力充足率≥50%;二是综合偿付能力充足率≥100%;三是风险综合评级在B类及以上。

(1)信泰人寿的偿付能力

可以从信泰人寿最新偿付能力报告看到,它的核心偿付能力充足率和综合偿付能力充足率都为153.56%,风险综合评级为B类,偿付能力达标。

(2)国华人寿的偿付能力

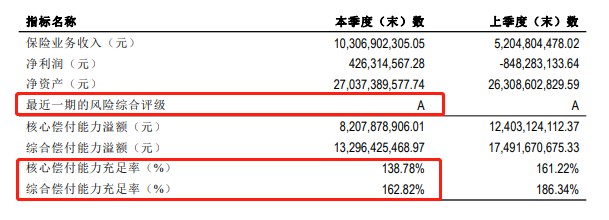

把上面图片看完你就懂了,国华人寿的核心偿付能力充足率为138.78%,综合偿付能力充足率为162.82%,最近一起的风险综合评级为A级。

两家对比一下,国华人寿的偿付能力会稍有优势。

不过偿付能力指数是有一定波动的,所以这依据不能判定信泰人寿比国华人寿差。

学姐的看法是,我们买的是保险,最关键的是看中它有什么样的保障内容,而不是看那家保险公司的实力如何。下面学姐就拿两家的王牌产品来对比一下,看看哪款更值得推荐~

二、信泰人寿和国华人寿的王牌产品PK,哪款更值得买?

学姐从众多重疾险产品中选出来人们比较喜欢的两家对比了一下,完美人生守护2021是其中之一,华瑞国民真爱2021是另外一个。对它们的对比图感兴趣可以看下面:

1、投保规则对比

年龄在0-55周岁这个范围内就可以投保信泰人寿的完美人生守护2021重疾险,保到70周岁还是保终身都可以自由选择。完美人生守护2021提供了趸交(一次性付清)、分5/10/15/20/30年交这些缴费期限。

而只有年龄不超过50周岁才有资格投保华瑞国民真爱2021重疾险,保终身是唯一的选择,而缴费期限只可以选择20年或者30年。

比较来看,完美人生守护2021有多种缴费期限可供选择,更加的灵活,完全可以满足不同预算人群的需求。

2、保障内容对比

关于信泰人寿的王牌产品完美人生守护2021,它的保障内容包括轻症保障、中症保障、重疾保障还有少儿特疾保障,也有癌症和特定心脑血管疾病二次赔保障等。

完美人生2021对轻、中、重疾均设置了额外赔,如果在60周岁前患轻症、中症和重疾,分被能够额外赔10%、15%和80%保额。

但完美人生守护2021的额外赔只给小于60周岁的人,不给大于60周岁的人。需知,根据延迟退休的趋势来看,可能60岁后还需要担负着家庭经济责任,因而60岁之后还有重疾额外赔对被保人来说更加有益。

像凡尔赛1号的重疾保障,在被保人60岁之前第一次确诊就能获得180%保额,但是60-64周岁的阶段,被保人患病了就提供130%保额的赔付,这篇文章会为大家详细介绍:

《买凡尔赛1号之前,我想告诉你这些真相!》weixin.qq.275.com

《买凡尔赛1号之前,我想告诉你这些真相!》weixin.qq.275.com

华瑞国民真爱2021重疾险的保障内容也有轻症、中症和重疾保障,但是恶性肿瘤额外赔和特定心脑血管疾病额外赔不包括在内。

另外,华瑞国民真爱2021重疾险的身故保障有两个赔付方案,大家可以选择其中之一,赔保费是第一种选择,还可以选赔保额。

就保障内容的丰富性而言,完美人生守护2021极为多元化,像少儿特疾保障、恶行肿瘤额外赔等实用保障都有覆盖。

就保障内容的灵活性而言,华惠国民真爱2021重疾险的轻症保障、中症保障和保费豁免都是可以选择要不要的,投保人的选择空间就很大了。

对于这两款重疾险都不喜欢的,那么学姐推荐大家看看这几款性价比高的产品:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

总结:信泰人寿和国华人寿都是有实力的保险公司,但是它们的产品都是有优点以及缺点,当然了,学姐这里建议大家跟随自己的需求以及预算进行选择。

以上就是我对 "新华保险对比国华人寿的保险哪个性价比高"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 的传世壹号终身寿险产品怎么样

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章