提问:![]() 叱江河

分类:中华人寿中华尊

叱江河

分类:中华人寿中华尊

优质回答

增额终身寿险,依靠着其保额复利递增这一特色,博得了大众的眼球。

有的险种是带有理财性质的,但这种险种,最是容易坑人于无形!

就以中华人寿推荐的,中华尊增额终身寿险来打个比方,大家可以一起来看看,给你们详细的做一个 !

!

把这款增额终身寿险的收益情况研究一下,看看投保是不是有利!

对增额终身寿险不了解的朋友,可以先了解一下这篇文章:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

一、中华人寿中华尊优缺点大揭秘!

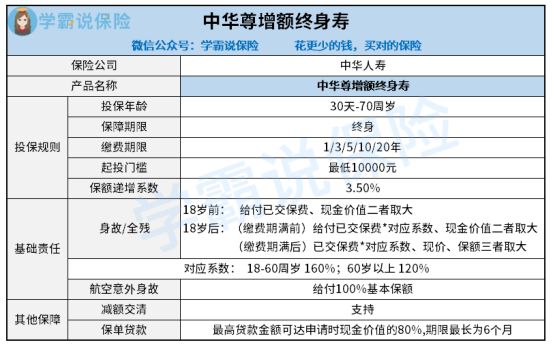

老规矩,先来看看产品保障图:

学姐就带大家直奔主题看重点!

>>优点:

1、保障责任广

现如今非常多增额终身寿险提供的保障责任,仅涵盖身故/全残保障。

然则中华尊不单包括身故/全残保障,对于航空意外身故保障,其还另外提供。

如果被保人发生了意外,并且是因为航空意外导致的身故,一方面家人可得身故保险金,而且还能额外有航空意外身故金100%基础保额。保障的范围确实要广一些,保障力度也会更优一些。

额外赔付的金额,能够让家庭的经济得到保障,在这个方面中华尊确确实实是优点多多!

2、赔付系数设置合理

18-60周岁160%、60周岁以上120%,这是目前中华尊的赔付系数,这个设置还是比较合理的。

那到底为什么这么说呢?别着急,学姐为大家分析。

在60岁之前,也是需要承担家庭经济责任最关键的年龄段,子女要抚养,父母要赡养,每个家庭都会面临的实际问题,像车贷、房贷等负债,很多家庭都会背负。

比如作为一个家庭的核心顶梁柱身故了,对于一个普通家庭来说,经济压力猛然翻几番。

这样肯定导致家庭收入猛烈减少,老人小孩的抚养问题就是需要面对的难题,车贷、房贷等比较重的担子也全都是仰仗着整个家庭。

那么等到60岁之后 ,孩子也长大了,并且渐渐独立了,此时身上的经济责任就没有之前那样重了。

总的来说,在60周岁以前的身故赔付力度,应该为最大的,这样才合理,对家庭来说就能得到很好的保障。

关于这一点中华尊做的就已经很好了,值得夸赞!

>>缺点:

1、缴费期限灵活性低、起投门槛高

中华尊的缴费期限仅有年交可选,缺少了趸交。

趸交,很简单的来说就是一次性把保费缴纳完,与年交相比,无疑更适合高收入,但是收入不稳定的人群选择。

然而中华尊就是灵性比较低。

如果大家不知道自己适合怎样的缴费年限方式?大家可以来了解一下保险专家给我们的建议:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

中华尊这款产品对于最低投保的要求是一万元,这款产品针对那些不算不够充足的人群来说,是不太友好的。

对于市场上很多增额终身寿险的产品而言,对于投保额度的要求都不高,甚至1000元就能够投保。

足以见得,在这些方面中华尊还不够优秀啊!

2、不能加保

增额终身寿险最吸引人的一点就是:保额得到的复利年年都在慢慢增长。

我们大家都有所了解,在递增系数一定的条件下,本金和收益是息息相关的,前者越多,后者就越多。

{中华人寿中华尊-34很多增额终身寿都会支持二次加保。}

假若投保时流动资金比较少,后面经济状况好转时,就可以选择二次加保,投入的本金多,后面获取收益将越来越多。

可是!中华尊二次加保是不允许的。

也就是说,后续投保人手头资金充裕,不可能再加保获得更高的收益了,这简直就是太死板了!

除了这两点,中华尊还存在着一些小猫腻,以下就是一些详细的测评大家可以自己去拿来看看:

《12月1号炸裂上线的【中华尊】,收益3.5%全都是猫腻!》weixin.qq.275.com

《12月1号炸裂上线的【中华尊】,收益3.5%全都是猫腻!》weixin.qq.275.com

二、中华人寿中华尊收益如何?

增额终身寿险的收益是和保单现金价值是有一定的关联,其实年底的现金价值就是退保时领回来的金额了。

那这个中华尊收益怎么样呢?就让我们一起跟随学姐的思路接着往下看吧!

倘若小李在30岁的年纪参保了中华尊增额终身寿险,每年交的金额是10万元,然后需要交5年,保障了终身的权益。

根据图表应该能看出,5年期间一共累计缴付了50万元保费,在小李35岁时,保单的现金价值就能达到55.9万元,此时已经超过本金了!

很多同类型产品的回本速度极其慢,竟然能达到9~10年,不难看出,中华尊的回本速度相当的快。

在小李60岁时,现金价值达到131.4万,价值翻了2.6倍。这个时候,小李可以选择提取部分现金价值,把它当成孩子的教育金来使用,或者是养老金来使用,在提高老年生活质量上真的非常优秀!

70岁时,现金价值达到184.8万,翻了3.6倍。此时要是退保,这笔资金拿来改善整个家庭的生活质量真的足够了!

要是不退保,也可以将其留给后代,待自身不在这个世界的时候,后代就能获得这笔身故金,虽然说人已身故,但是这份关爱依然在。

经过一系列的计算,在投保人有60周岁后,中华尊终身寿险在内部收益率IRR方面达到3.5%左右,还是达到了合格。

三、学姐总结

总而言之,中华尊增额终身寿险存在不少优点,然而也有一些劣势。

回本速度相对来说是快的,整体收益也还不错,达到了及格线水平。

不过,市面上也还有不少优秀的增额终身寿,多多比较后再做决定也不迟。

以上就是我对 "中华人寿中华尊怎么交"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

上一篇: 福至尊保A款重疾险只能网上买吗

下一篇: 阳光保险公司对比新华保险的产品哪个更优秀

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点问题

热点问题

最新问题

最新问题

微信扫一扫下方二维码

阅读更多文章