分类:投保攻略

我有一位老客户林女士,最近和我说她有个烦恼:

“虽然我买了四大险,但是感觉人生还是不保险呀!”

我问她,为什么?

她说她今年有了二宝,算了笔帐把自己吓到了。

“生老病死,大家总说病和死可怕,可我现在更加害怕生和老。”

我也有两个孩子,非常能理解她的忧虑。

对于突发性的风险,比如得了大病可能要花几十万,我们可以用人身保险来防范。

但还有一种长期性风险常常被忽略,比如活着、结婚生娃、养老等,可能要花几百几千万。

而且这种支出是100%会发生的,我们又该如何应对呢?

今天给大家讲一种能省一半力的方法,学会了点个赞哦。

不同时代的人命运不同,要想过好一生,我们得先了解当今的时代。

我一个朋友是独生子,对老龄化的感受特别深。

他爸爸,4个兄弟共同养2个老人;

而他1个人就要养2个老人,简直“一个头两个大”。

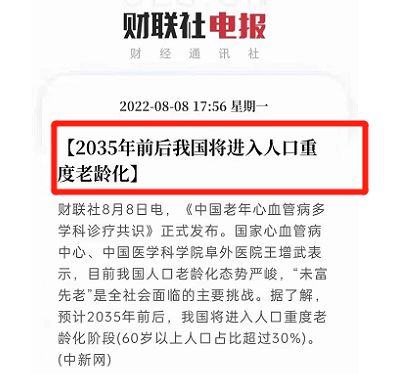

目前中国老龄化究竟到了什么程度了呢?

一是老年人口数量庞大。

2021年,中国60岁以上人口有2.64亿,占比18.7%。

预计2035年前后,这个比例将会超过30%。

到时在大街上,大约每3个人中,就有1个白头发的。

二是老龄化速度加快。

中国65岁及以上人口占比从7%到14%,只用了20年。

这个跨越,法国用了115年,瑞典85年,美国69年。

但是,那时美国日本人均GDP有4-5万美元,而我们只有1万出头,妥妥的“未富先老”了。

三是老年抚养比大幅上升。

2020年,老年抚养比19.7%,大约5个年轻人,抚养1个老人。

2050年,老年抚养比预计突破50%,大约2个年轻人,抚养1个老人。

为什么老龄化问题会加剧这么快呢?

首先是少子化,中国目前生育率只有1.3,一线城市只有0.7。

但是一个正常的社会生育率要有2.1,才能保持人口平衡,低了就会逐渐负增长。

你不生,我不生,大家只能一起慢慢变老。

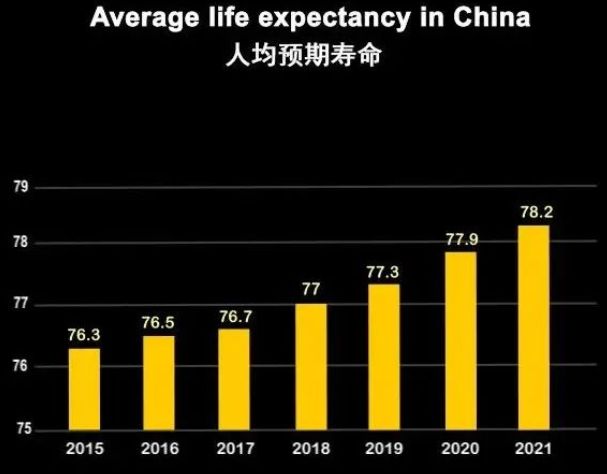

其次是长寿化,中国人均预期寿命已达78岁,还在不断提高。

寿命延长,意味着老年人的留存比率就会大大增加。

一边是老年人越来越多,一边是新生儿越来越少,社会就变得头重脚轻。

本来长寿是好事,但谁来养已经老去的人,还有终将老去的我们呢?

这就要谈谈我们的养老体系了,中国养老有三大支柱。

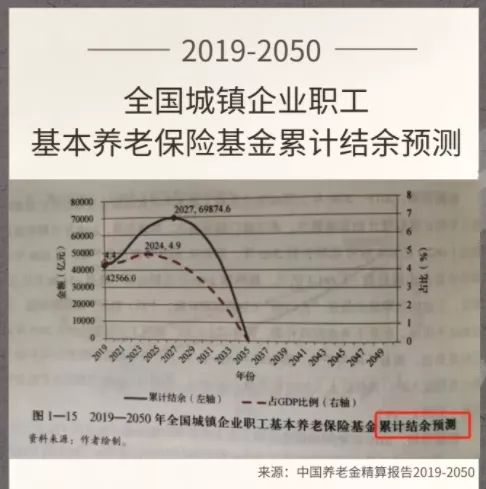

第一支柱是基本养老保险,即国家社保养老。

蛋糕虽好,就是分的人太多了,目前我们的养老金替代率只有40%左右。

意思是你本来每月搬砖能挣5000块钱,到老了,就只能领2000块了。

而且养老金替代率还在不断下降,为什么呢?

因为养老金是“现收现付”制,收了年轻人的钱,立刻拿去养老年人。

可是吃蛋糕的人越来越多,做蛋糕的人越来越少,社保养老金预测在2035年左右会耗尽。

最怕给我们养老的人,可能还没出生,或压根就不出生了。

第二支柱是职业养老金,就是靠单位养老。

这是少数人的福利,只有体制内单位,或人好钱多的企业主才会给员工买。

你可以去问问你的单位有没有,没有也很正常。

第三支柱是个人养老金,说白了自己养自己。

个人养老金制度是国家今年开始大力倡导的,鼓励大家购买商业型养老保险。

暗示非常明显:

你应该也知道2000块不够花吧?还不趁年轻好好攒钱、规划自己养老?

大家似乎也意识到了未来的形势不乐观,开始做防守战。

比如拼命存钱,2022年上半年住户存款增加了10.33万亿,打破记录。

又比如疯抢国债,今年7月,400亿国债一上线就秒光。

为什么这些勉强“保本”的产品,都成了香饽饽?

可能是外部环境实在太魔幻了,一会银行打破刚兑,一会理财产品暴雷。

安全感,就成了人人都想抓住的救命草。

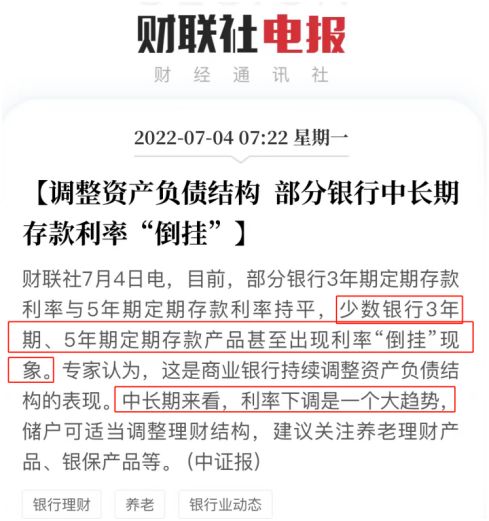

可是,过去30年我国的一年期利率不断下跌,从10%+跌到现在的1.5%。

今年,利率倒挂也颠覆了大众的认知,5年期存款居然比3年期还要低。

再看全球趋势,很多国家都已经是负利率。

比如日本基准利率-0.1%,你存1万块,取出就缩水成9990。

存钱,等于赔钱。

谁敢说这不是我们以后的路?哪里还有安全感?

所以,普通人只有一条路可以走:

搞更多的钱。

怎么搞呢?无非两个办法,一是赚钱,二是理财。

很多人说:我没钱理财,就不理财了。

但是不理财,必须有一个前提:你能保证赚的钱够花一辈子。

因为赚钱和理财就好比两架马车,并驾齐驱才能让你走得又稳又快。

你想只靠一辆,除非你用的是千里马。

但千里马不常有,很多人都赚不够一辈子要用的钱。

不信,我们就先来算算人一辈子到底要花多少钱?

这里我以林女士的家庭主要支出来做估算,你也可以算算自己的。

用林女士的话来说,她的人生有三座大山,结婚、生娃、养老,一座比一座重。

林女士今年33岁,已经有两个娃,一个2岁,一个刚出生不久。

她第一次感受到人生的沉重,是在准备结婚的时候。

她是做审计的,工资比较高,本来一个人生活还挺滋润。

谈恋爱时,她和另一半一拍即合,感情非常好。

但随着了解的加深,他们发现双方家境都很一般。

所以不像别人买房会有父母帮一把,他们结婚就只能靠自己。

可是,一线城市的房子动不动就几百万。

即使是两个年薪都有几十万的人,也会倍感压力。

还好他们咬牙奋斗,总算在30岁前攒够首付,步入了婚姻的殿堂。

算上以后的贷款,他们为了结婚买的房子就要支出500万。

林女士本以为跨过房子这座巨山,往后的压力就会小一点。

可她很喜欢小孩,三年抱俩。

这下可好,一座双峰山又横跨在眼前。

本来按她的家庭年收入,解决房贷和日常支出,也还有几十万的盈余。

可是两个小孩出生后,她家的金库就像开了闸的水库,天天在泄洪。

所以,最近她不得不把财务规划提上了日程。

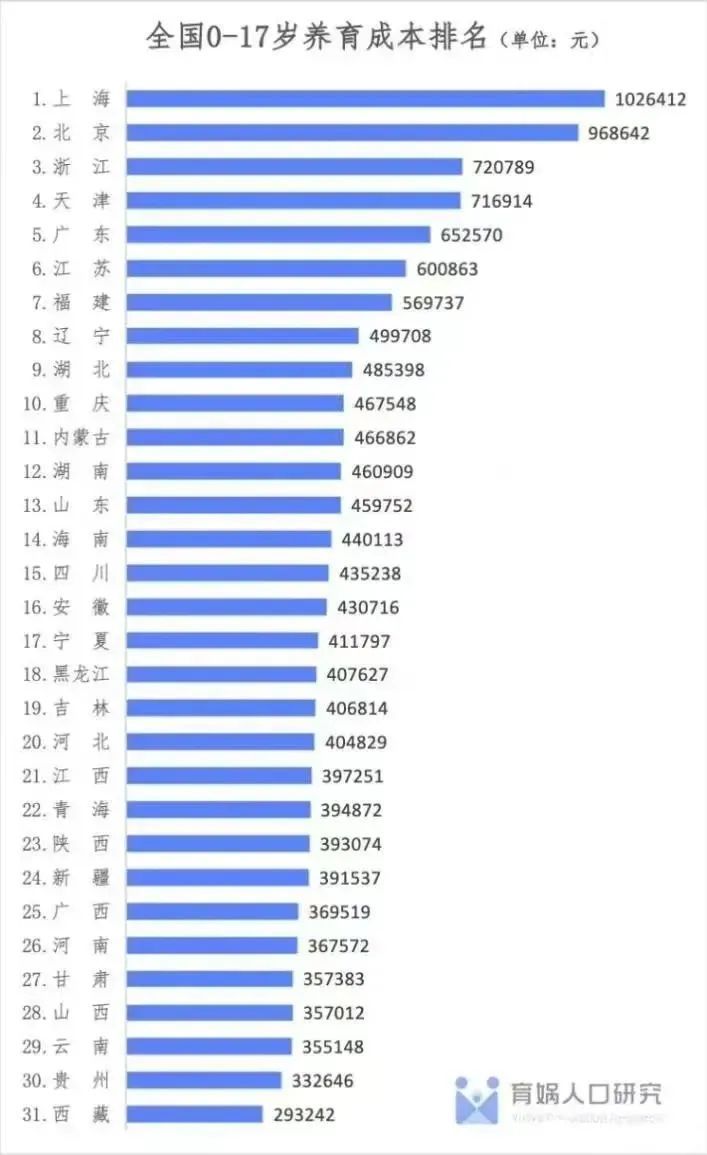

这个月,她看到一份《2022版中国生育成本报告》:

据估算,全国0-17岁孩子的养育成本平均为48.5万元,如果到大学本科毕业就要62.7万元。

林女士人在广州,按这算法,她养大一个娃需要80万,两个就160万。

不过这只是平均水平,她觉得不够。

因为她从小家庭条件不好,想学钢琴,家里摆明没钱,想读艺术专业,更不敢吭声。

所以她决心不能让孩子吃她吃过的苦,要给他们更好的教育。

至少也得一个娃100万,两个就200万吧。

另外,她也不想让孩子到了结婚时,重复经历她买房时的艰难。

所以她还要为两个孩子准备一些补贴,预算400万。

真是不算不知道,一算吓一跳。

为了养大两个娃,林女士至少得花600万。

等两个娃长大结婚,林女士也差不多该退休了。

在长寿化趋势下,她预估自己能活到90岁左右,那意味着要花大约30年的钱。

这座养老的山本来不算高,只是连绵不绝。

如果养老金储备足够,自然是风光无限好。

如果没钱还长寿,恐怕刚出发就气喘吁吁了。

为了不让退休生活品质下降太多,再考虑通货膨胀的因素,林女士认为自己退休一年要花25万。

这么一算,一个人养老就要750万,两个人就1500万!

她又把自己吓了一跳。

现在三座大山加起来,林女士两夫妻这辈子起码要花500+600+1500=2600万。

平均一人1300万,算完,她手都抖了。

这还只是重点阶段的花费,没算上其他一些日常支出呢。

问题来了,林女士目前只准备了500万房子的解决方案,剩余2100万该咋办?

按他们的赚钱能力,除去日常支出,顶天也只能负担起1000万。

还有一半,不能偷不能抢,唯一能指望的就是理财了。

因为林女士和她丈夫的收入差不多,这个2100万他们商量着一人负责一半。

也就是一人负责一个孩子,加上自己的养老。

他们约定说先各自规划一套理财方案,再比较看看谁的好。

所以林女士就拜托我帮忙,她不想输给猪队友。

我问她,你的核心需求是什么?

她说,当然是要搞定我这辈子的大额支出呀,钱越多就越好了。

我又问,那你能承受风险吗?

她立刻否认,说别的事还行,养娃、养老这种大事就绝对要稳要安全。

又要钱多,又要稳定,谁不想呐。

解决办法就只有一个:长时间的高复利。

因为钱如果放银行,不仅利率越来越低,还只能按单利计算。

目前一年定期的收益是1.5%,十年、一百年收益还是1.5%。

而按复利计算的理财保险,一年3.5%的复利,胜在可以利滚利。

十年几十年后,如果不动,收益能翻几倍。

你可能会好奇,为什么保险的利率会比银行高?

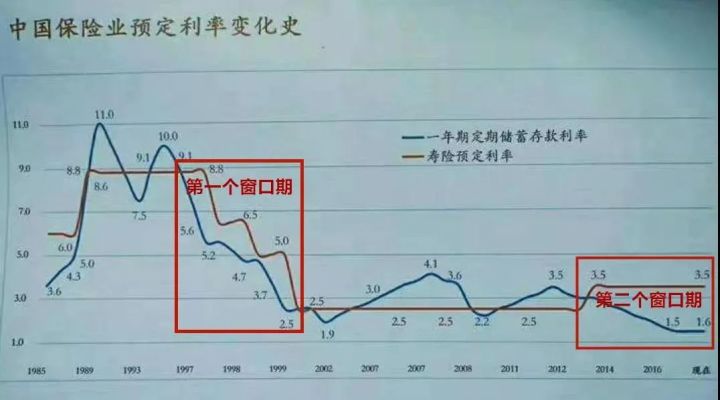

首先,这两种产品的利率都在下行。

但是,银行利率下跌得又狠又快,保险利率的变化则相对滞后,所以能拉开差距。

就好像在熊市中,别人跌得脸青鼻肿,而你只要不动,就能胜过别人一大截。

近几年,我们正处于第二个差距大的窗口期,也是薅羊毛的好时期。

所以要想提前储备未来的钱,理财险是不二之选。

前面我已经了解了林女士的支出需求,很快就帮她规划出了几套方案。

又因为她说“钱越多越好”,我选择的产品是目前市场上收益最高的。

但是提醒一句,下面提到的金玉满堂虽然是市场上的收益冠军,但它最近宣布将在9月30日全面下架,机会已经不多。

中短期内,林女士的重点支出是小孩的教育。

其实中短期内的理财,要做到又安全又高收益比较难,只能尽早规划。

还好林女士在买房后又攒了几年钱,手头上大概有60万闲置资金。

因为她只需要负责一个孩子,我就用她刚出生的小儿子作为案例演示。

为了尽快产生收益,用她小儿子名义,投保金玉满堂,一次性趸交60万。

这样能不能实现她的教育计划?

这个方案在第7年可以回本。

为了能拿到理想的收益,我建议林女士在孩子上初中时开始减保领取。

初中三年,每年领8万块;高中三年,每年领10万块。

除了用来交校内学费,还可以让孩子上他喜欢的兴趣班。

等到大学,每年领12万。

国内大学基本能自由选择了,生活费也充足。

一次投入,解决小孩10年关键时期的教育,换回了102万的保证收益。

林女士觉得还不错,比她自己攒100万要轻松多了。

中长期来说,林女士主要操心儿子的结婚大事。

按大城市的房价增长速度,她没办法直接给儿子送一套房。

但她希望在力所能及的范围内,提供一些补贴。

还好现在她年轻比较能挣钱,我建议她每年拿出10万,交10年,还是买金玉满堂。

看看她儿子30岁时能不能取出200万?

结果很惊喜,这10年的投入经过复利,在30年后可以拿回240万!

林女士说,这样孩子结婚就不用为了房子,过得太艰难了。

解决完孩子的大事,目光再放长远一点,林女士就要准备自己养老的钱了。

对于养老,她有两个愿望。

一是能像年轻时那样,有一笔固定收入,保障生活质量。

二是希望有一笔灵活资金,以备不时之需。

所以我给她的养老金来了个搭配组合:年金险+增额寿。

年金险用途明确,就用她自己名义投保养多多2号,每年投10万,交20年。

增额寿用途待定,用她小儿子名义投保金玉满堂,每年投5万,交10年。

跨界选手联合出击,能带来多大的回报呢?

两个产品,总投入250万,未来能拿回900万左右。

从60岁起,林女士每年能通过养多多2号领取21.2万,从金玉满堂领取3.8万。

加起来一年25万,符合她的老年生活期望。

假如活到90岁,总共可以领取年金657.2万,增额寿取出117.8万,合计775万。

这方案有两个彩蛋。

年金险可终身领取,只要人还活着,每年21.2万永远领不完。

增额寿可灵活操作,什么时候取钱都行。

林女士每年取的3.8万,差不多等于金玉满堂的每年增值。

所以领到90岁,金玉满堂依然还有108万在账户中。

她可以继续无限领3.8万,也可以随时一次性拿出100+万。

但是她说不了,就让它继续增值,留给儿子吧。

“我能计划过好我这辈子已经很不错了,本来没想再管孩子的养老,但是金玉满堂居然还能剩100多万,那就留给他当零花钱吧,那时他也老了。”

我忽然有些感动。

人活着太不容易了,大半辈子都在打拼,为组建家庭,养育孩子就几乎要花光所有力气。

而老年生活的资本,也要靠年轻时的自己来做好储备。

等到一生将尽之时,如果还能有点余钱留给孩子,哪个父母能不感到欣慰呢?

而这一切的实现,是离不开理财规划的。

我们再回头看看,林女士为了攀登三座大山,她一个人承担了1050万的支出目标。

光靠赚钱,她完全搞不定。

而通过理财,她可以用410万的投入,换回1200+万的回报。

这就是我为什么说人需要有两架马车,赚钱和理财共同发力才能扛起人生的重担。

如果理财产品选得好,马力比你自己赚钱还足。

最后哔哔两句。

中国的“人口红利”正在消失,伴随而来的是“人口负累”。

我们这代人,承受的压力比以往任何一代都要重。

所以,最好不要再用“赚多少花多少”的思维来解决人生难题。

而要学会把一份钱,掰成两份,甚至三份来花。

怎么掰?

那就要看你有没有理财的手段了。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章