分类:投保攻略

从2018年到现在,我做保险博主已经4年多了。

这4年里,我接待过95%以上的客户,都是以家庭为单位配置保险。

除了健康状况、保障需求,家庭买保险,预算也是一个不可忽略的指标。

在详细统计后台数据后我发现,购买保险的主力军是年收入在10万-30万的家庭。

根据年收入的不同,他们购买保险的预算一般在8000元~3万元左右。

如何在有限的预算下,尽量将保障做全做优?

今天,我就以曾经的客户为例,分三档预算分享具体的投保方案与思路:

01、家庭总保费预算8000元

02、家庭总保费预算15000元

03、家庭总保费预算35000元

为大家提供最新、最优、最全的家庭保险配置参照方案。

以及聊聊【学霸说保险】团队是如何针对每个人的不同情况配置保障的。

当然,仅供参考,因为每个家庭都是独特的。

投保就像购物,心里得提前有方向。

就好比咱们买电视,得提前按照预算想好买哪个牌子,哪些配件。

买保险亦是如此,预算多少、买什么保障、什么险种,都得有所思量。

尤其是预算和保障,乃重中之重。

先跟大家聊聊预算问题。

买保险根本目的在于转移风险,而非增加负担,有多少钱就办多大事,这是原则。

所以买保险,预算永远是最先考虑的。

毕竟像重疾险、寿险这类长期险,价格不算低,缴费时间也长。

保费过高容易降低生活质量,后续如果失业、降薪,压力只增不减。

那么买保险多少预算最合适呢?

一般来说,配置保障类险种,控制在家庭年收入的10%左右是最好的。

比如年入10万的三口之家,每年保费控制在1万元左右,就很合理。

其中丈夫(45%)和妻子(40%)的保费占大头,孩子占小头(15%)。

保障有了,但经济压力不会太大,生活质量不会降低。

说完预算,再来说保障。

成年人面临的风险主要就是重疾和意外风险,除了身体健康受损,还会间接造成收入损失。

再加之成年人要赡养父母、抚育子女,还有车贷、房贷各种压力。

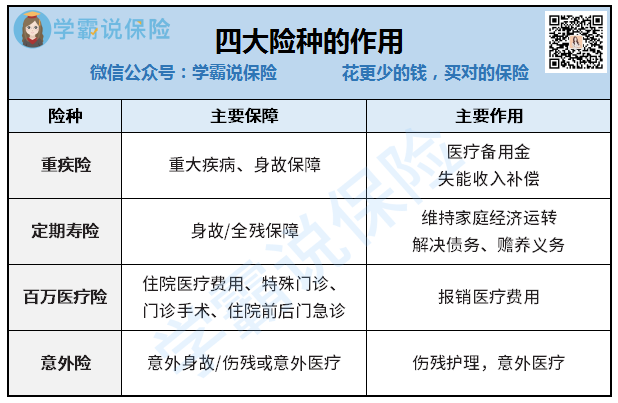

保障人身健康的四大险种,最好都配齐:

当然,预算充足的,还可以考虑配置理财险。

比如>>年金险、增额终身寿险这类保本安全、收益可观的产品,能更好地解决子女教育、婚嫁及后续自己养老的问题。

【学霸说保险】团队服务过万千家庭,其中不乏一些年轻的新婚夫妻。

五一劳动节后,我就接待过一对新婚小夫妻。

小孙27岁,是家庭的主要经济支柱,年收入在10万元左右。

太太25岁,目前全职备考公务员中。

受疫情影响,小孙开始接触并了解保险,他想趁现在年轻,夫妻俩身体都健康,早点把保险买下来。

在跟专家进行多次沟通后,最终确定的投保方案如下:

根据“总保费控制在家庭年收入10%左右”原则,他们用于投保的钱为1万。

但考虑到将来有小孩,家庭开支变大,而太太的工作还不一定有着落。

所以专家建议,两人保障控制在8000元左右最为稳妥。

预算比较紧张,在产品选择上就要更加谨慎。

以最低的价格买到最好的保障,才是上上策。

首先,物美价廉的百万医疗险必须得安排上。

推荐的是太平洋医享无忧,保证续保20年,保障全的同时价格还美丽。

200万一般医疗保额,400万重疾住院保额,200万特定医疗费,很足。

住院前后门急诊、特殊门诊、门诊手术等费用通通可以报销,还有实用的增值服务。

夫妻俩人加起来一年470元,绝对是最优选择。

其次,意外险也得备上。

正所谓天有不测风云,为有效减少意外带来的损失,意外险必买。

推荐的产品是中国人保大护甲3号尊贵版(共有三个版本)。

50万的意外身故/伤残保额,比较充足。

5万元的意外医疗保障,100元免赔额,经社保100%报销,够用。

还有猝死(30万)、交通工具意外身故/伤残、新冠肺炎身故/伤残/确诊津贴保障,非常全面。

两人一年300元,毫无压力。

然后是保费开支的大头,重疾险。

要说百万医疗险主要用于大病治疗,那么重疾险就是用于弥补收入损失。

重疾险会一次性赔付,这笔钱是可由被保险人随意支配。

用于治疗、请护工、交房贷/车贷、日常生活开支,都OK。

考虑到预算有限,专家为了把保障做足,只能稍微降低保额。

推荐的是超高性价比重疾险,>>和泰超级玛丽6号。

这款产品保障非常灵活,必选责任只有轻中重症,重疾复原保险金、癌症津贴、疾病关爱保险金等均为可选责任。

预算有限的朋友,只选必选责任,价格就很有优势了。

小孙和太太也是这么想的,两人各买30万、保终身、不附加其他责任,一年总费用一共才5397元。

当前的保障有了,将来收入增加,再进行加保把保障做足,也很不错。

最后,就是定期寿险,家庭经济支柱必买。

小孙夫妇都是家里的独子,赡养责任大,所以专家给他们俩都做了定寿配置。

华贵的大麦2022,100万保额、保至60岁,一年总缴费为1568元。

一旦一方不幸身故,另一方身上的担子也不至于太重。

简单总结一下。

小孙每年保费4289元,太太每年保费3446元,都获得了:

600万的医疗险、50万的意外险、30万终身重疾险、100万的定期寿险。

合计总保费7735元,预算和保障需求皆符合。

这套方案价格低、保额足、保障全,手头暂不宽裕的朋友可以参考。

03

总预算15000元,这样买性价比最高

15000元的预算最为常见,一般为双职工家庭,年收入稳定在20万左右,夏夏和丈夫就是如此。

夏夏今年28岁,丈夫30岁,两人年收入加起来有20万。

这个收入水平其实不算低了,但夏夏家有两个宝贝,还有一笔不小的房贷。

在买保险这件事上,任性不得。

去年,夏夏联系【学霸说保险】给两个孩子配置了重疾险,年交保费在4000元左右。

今年互联网保险新规一出,夏夏也赶紧把夫妻双方的保障提上日程。

夏夏表示,自己预算有限,希望在尽可能降低保费的同时把保障做全。

在详细了解和沟通后,她最终认可了如下方案:

根据“总保费控制在家庭年收入10%左右”原则,他们用于投保的钱为2万。

其中,两个孩子的保费已接近4000元,那么夫妻俩只剩下1.6万的额度。

百万医疗险、意外险一样是必不可少。

前者抵御重疾引发的经济风险,后者抵御意外引发的经济风险。

推荐的依旧是太平洋医享无忧和中国人保大护甲3号尊贵版。

这块,夫妻俩的年交保费为789元。

重疾险方面,给夫妻双方配置的产品不一样。

先生的想法是在预算之内尽可能做高保额,因此给他推荐的还是性价比之王>>和泰超级玛丽6号。

保额40万,保终身含身故,附加重疾复原保险金责任,一年保费6320元。

这样一来,不单只解决了重疾理赔后保障缺失的难题,也解决了同种重疾无法再次赔付的难题。

而夏夏的重疾险,则推荐的是>>同方全球凡尔赛PLUS。

因为夏夏在孕期时曾检查出孕期高血压,大部分重疾险对这点限制还是比较严苛。

因此专家给她推荐健康告知宽松,对女性友好的凡尔赛PLUS。

作为大公司出品的凡尔赛PLUS除了核保健告宽松,保障也是数一数二。

最吸引人的是它的就医绿通服务,承诺7天内安排住院/手术。

对接700多家三甲医院,能为患者提供优质医疗服务,解决就医难问题。

它的重症分年龄段赔付,最高可赔180%保额;轻中症也有额外赔付,且共享5次赔付次数,灵活性拉满。

因此在保额方面夏夏选择30万的额度,保终身含身故(赔保额)。

重疾险这块,夫妻俩的保费一共是12110元。

定期寿险,还是咱们熟悉的华贵大麦2022。

100万保额,夏夏的保至60岁,先生保至65岁,累计保费2094元。

刚好保到夫妻俩退休,保障到位,经济压力不会太大。

简单总结一下。

夏夏每年保费6747元,获得了:

600万的医疗险、50万的意外险、30万的终身重疾险、100万的定期寿险。

先生每年保费8246元,获得了:

600万的医疗险、50万的意外险、40万的终身重疾险、100万的定期寿险。

合计总保费14993元,符合预算,保障也足,大部分年入20万左右的家庭都可以参考。

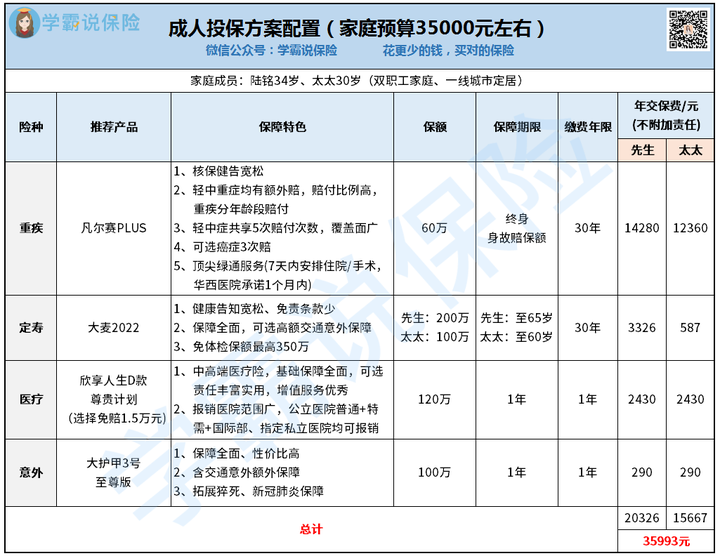

最后再来说个高收入家庭的,4月中旬接待的陆铭一家,就是妥妥的高收入家庭。

家庭年收入30万+,收入可观的他们定居在一线城市,育有一个4岁的男孩路路,目前在备孕二胎。

陆铭给自己和妻子配置保险,对于预算没有太大限制。

他最大的要求,就是钱必须得花在刀刃上。

在经过多套方案对比后,陆铭最终选择了这套方案:

重疾险,直接推荐的顶配产品——>>凡尔赛PLUS。

凡尔赛PLUS的重疾分年龄段赔付,最高可赔180%保额。

轻中症共享5次赔付次数,也有额外赔付。

夫妻俩分别买60万,这样一来,保额就非常充足了。

凡尔赛PLUS的绿通服务,是最吸引陆铭的一点。

生活在一线城市,陆铭对大城市医疗资源紧缺的现状感受颇深。

凡尔赛PLUS的绿通服务,对接全国700多家三甲医院,为客户带来优质医疗资源。

它承诺,七天内为被保险人安排住院/手术,北京协和、上海复旦等知名医院均是如此。

就连中国西部疑难杂症国际医院——华西医院,也承诺1个月之内安排。

对此,陆铭非常满意。

重疾险这样买下来,他和妻子累计保费26640元,已然是顶配。

再就是定期寿险——华贵大麦2022。

陆铭的收入比妻子高,承担的家庭经济责任更多,所以保额也更高。

陆铭买200万保额,保至65岁;太太买100万保额,保至60岁。

两人累计保费为3913元,非常合理。

最后就是百万医疗险和意外险。

百万医疗险,给陆铭和妻子推荐的是一款轻奢产品——欣享人生D款。

它不限社保,突破目录用药限制,就医范围广(公立医院普通部、特需部、VIP贵宾部、国际诊疗部、指定私立医院),能提供优质就医环境。

路铭和妻子选择尊贵计划(免赔额1.5万元),可获得120万住院医疗保障,还可享受住院津贴、医疗援助、MSH住院直付等服务。

意外险方面还是大护甲3号,只是选择了至尊版。

意外身故/伤残保额提高到100万,猝死保额提高到50万,保障到位。

这样一套方案下来,夫妻俩的总保费为35993元,获得了:

120万的中高端百万医疗险、100万的意外险、60万的终身重疾险,各自200万和100万的定期寿险。

年交保费不到3.6万,占家庭年收入的10%左右,处在合理范围内。

高收入家庭配置保障类型保险,可以参考这套方案。

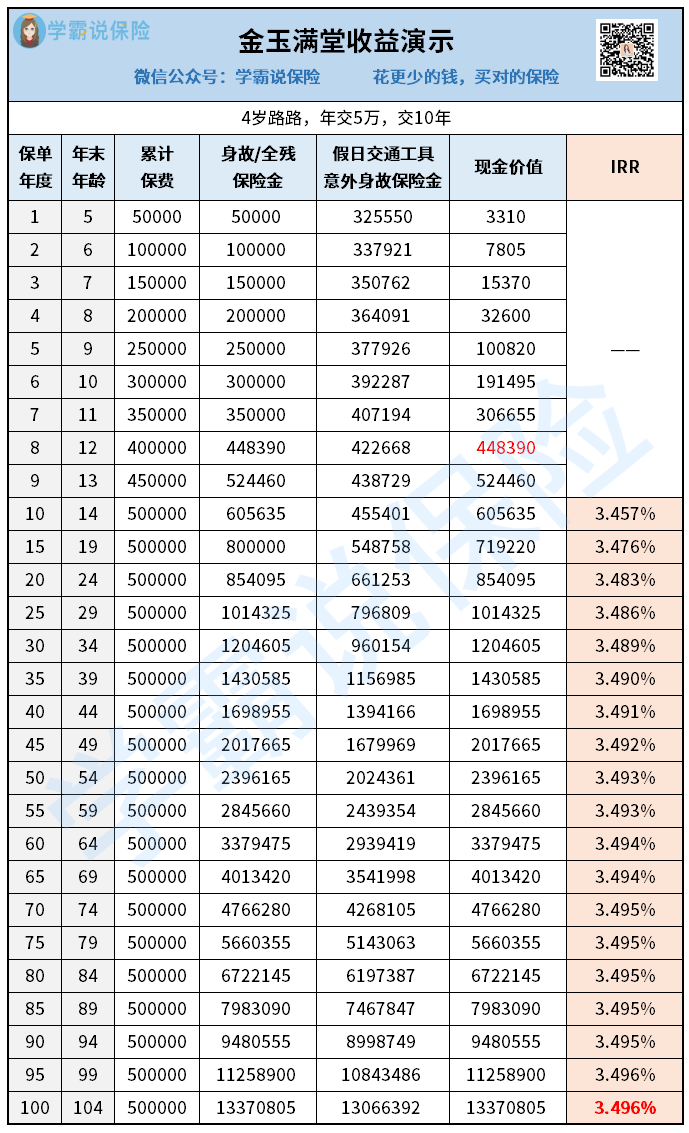

而除了保障类保险,陆铭还配置了一份理财险。

陆铭表示,现在投资环境不稳定,自己买的股票基金一片绿油油;再加上疫情影响,难保未来自己的收入不受到影响。

自己和妻子也在备孕二胎,两个孩子以后教育、结婚,哪哪都得花钱。

思及此,陆铭在专家的建议下买了一份保本安全、收益可观、领取灵活的增额终身寿——弘康金玉满堂。

以4岁的儿子路路为被保险人,年交5万,交10年,能获得如下收益:

投保的第8年,现金价值就已经超过本金投入,回本。

由于是以路路为被保险人,保单的持有年限更久,创造的价值也会更高。

在不发生减保取现的情况下,现金价值一路走高:

保单第25年,突破100万;

保单第45年,突破200万;

保单第57年,突破300万。

... ...

年增长额占总保费的比例,从4.24%飙升到90.38%,增速惊人:

IRR一直维持在3.49%的高水平,到后期甚至达到了3.496%的高度,无限逼近监管规定的3.5%,属实少有。

这份保单,能完美解决两个孩子的教育、婚嫁支出,对陆铭两夫妻的养老也能提供一定帮助。

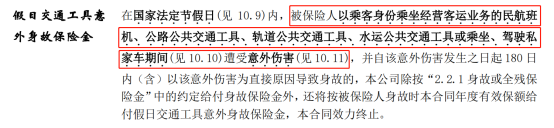

再加上金玉满堂自带假日交通意外身故保障,满足条件除了可获赔身故保险金,还可额外获赔意外身故保险金(按当年有效保额赔付):

这就相当于获得了一份额外的意外险保障,实用性很高。

看到有如此确定的可观收益,陆铭非常放心地投保了。

这份理财保单,按照【标准普尔家庭资产配置】属于保本升值的钱,收益的稳定性和长期性都有保障,能满足陆铭对未来规划的需求。

每年投入5万,占家庭年收入的16%左右,也非常合理。

有意向购入增额终身寿的朋友,可以参考陆铭的这份配置。

当然,每个人的情况和需求不同,具体问题得具体分析,大家可以后台私信,找专家进行针对性收益演算。

最后,有一点要提醒大家。

陆铭购买的这款高收益增额终身寿,弘康金玉满堂将于2022年5月31日下架。

所剩时间不多,额度有限,大家要抓紧了解,尽早入手。

有任何配置上的疑问,可以随时向我咨询。

千人千面,百人百性。

每个家庭的预算、健康状况、所需保障不一,最终确定的方案也不一,总是因人而异的。

因此对于上述三个方案,大家可以参考,但切勿照搬。

唯有一切从实际出发,才能买到最适合自己的产品。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章