分类:保险百科

有这么一个真实的案例:

一在职工交了二十多年的社保,在59岁时不幸身故,办理手续后只拿回了9656.91元。

看到这个数字,学姐都惊呆了。一个人一辈子的身价就值这点钱吗?

确实,如果只买社保,一个人的身价就值那么点钱。

为什么这么说呢?下面见分晓。

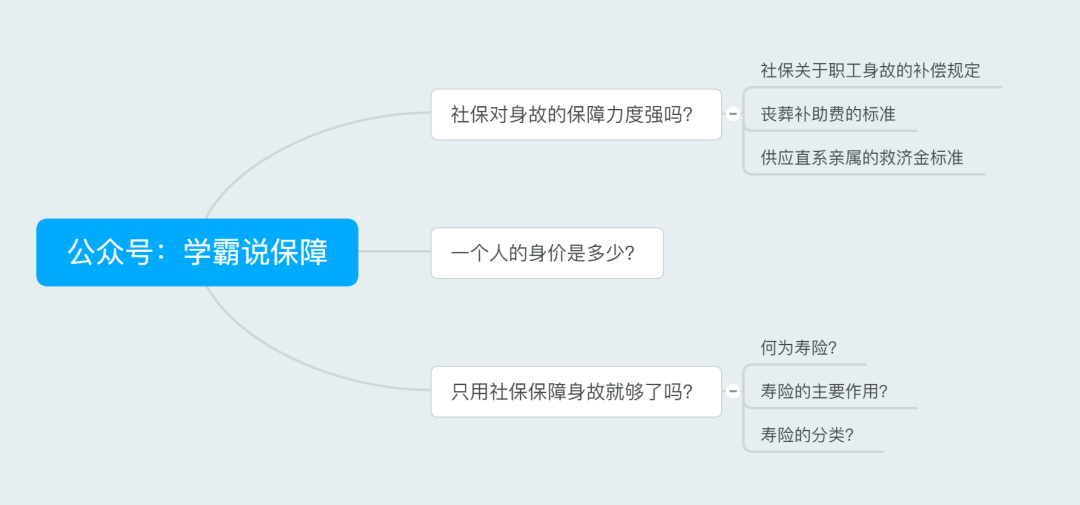

社保对身故的保障力度强吗?一个人的身价是多少?只用社保保障身故就够了吗?关于这些问题,今天学姐就来给大家好好解释一下。

本文结构大致如下:

社保对身故的保障力度强吗?

通过上面的例子可以看出,其实社保对于身故的保障力度是很弱的。

因为社保不是商业保险,本质上没有赔偿一说。只是在参保人身故后,其继承人可以一次性领取其养老保险个人账户上的余额,还有丧葬费和抚恤金。

有人一听,觉得这金额应该也不少。不不不,想多了,想多了。

◆ 社保关于职工身故的补偿规定

职工(含离退休人员)因病或非因工负伤死亡,发给丧葬补助费,供养直系亲属一次性救济金(或供养直系亲属生活补助费)、一次性抚恤金。

◆ 丧葬补助费的标准

三个月工资(月工资按当地上年度社会月平均工资计,下同)。

◆ 供应直系亲属的救济金标准

供养亲属为一人的,支付六倍工资;供养亲属为两人的,支付九倍工资;供养亲属为三人及以上的,支付十二倍工资。

这个供养亲属包括:完全丧失劳动能力的亲属,达到退休年龄的伴侣或者父母,未满十八周岁的小孩。

由于每个地区的平均工资水平不同,所以身故到底能从社保那里拿到多少钱是不确定的。

以广州为例,其最新的在岗职工月平均工资9320元,供养亲属为3人来算,一共可以获得的补偿是:9320×3+9320×12=139800元。

需要注意的是,如果当地平均工资水平低,且需供养的亲属少于3人,那么能拿到的钱就远低于这个数。

而如果一个人在世,TA创造的价值远不止这么一丢丢……

一个人的身价是多少??

生命价值=(预期退休年龄-实际年龄)×(预估平均年收入-税收-保费-生活各项支出)

也就是说,一般年收入10万的人,其身价可达200万起;年收入15万,其身价可达300万左右…….

反正年收入越多,其身价就越高。

那有的人会说我年收入都还没有十万呢?退一步说,就算年收入低于10万,其身价也不止十几万元吧。

一个人活着,其身价是会改变的,能给家庭创造的价值也是无限的,如果一个人生命已经停止,TA的身价也就此涨停。

但TA要肩负的责任,在每个阶段都是不一样的:

单身期,未成家,要赡养自己父母;

家庭形成期(刚结婚,没小孩),有配偶且需赡养双方父母;

家庭成长期,这时候上有老下有下,是家庭的经济支柱,肩上肩负的责任达到最大化;

家庭成熟期,孩子已经独立,身上的担子已减轻,重任已经转移到孩子身上。

在家庭成熟期之前如果身故,给家庭带来的影响是很大的,特别是家庭成长期。

如果作为家庭的经济支柱在这时候倒下,那应该留下多少钱,才能保证家庭其他人员正常生活呢?

在保险行业里有一个通用的公式,可以给大家参考一下:

总额=所有负债(优先覆盖)+每月给父母的生活费×12×(85-父母年龄)+孩子每年养育及教育费用×(25-孩子年龄)

这么一算,如果只有社保,它赔付的钱够用吗?

显然是不够的,这就是为什么除了社保还要配置商业保险的重要原因之一。

只用社保保障身故就够了吗?

对于死亡这个话题,大家都很避讳。但什么时间挂,怎么挂的,人都是无法干预的。

唯一能做的就是提前做足保障,不让家人在遭受失去至亲之痛时,还要面对各种经济问题。虽说钱不是万能的,但是没钱却是万万不能的。

说到身故保障,学姐就不得提提寿险了。

◆ 何为寿险?

当被保人身故或者全残时给予定额赔付。

◆ 寿险的主要作用?

被保人身故后,留爱不留债。

可以继续尽赡养义务和抚养义务,不至于让家庭崩塌陷入困境。

也不必让另外一半除了承受失去TA的痛苦,还要替TA承担这么多的责任与负担。

◆ 寿险的分类?

其可分为定期寿险和终身寿险。定期寿险的核心功能是“应对家庭收入中断”, 即家庭赚钱主力万一身故或全残,家庭能得到一大笔保险金;

终身寿险的核心功能是“规划资产传承”, 即提前安排房产、股票、企业等资产传给谁,传多少。

说白了,定期寿险适合工薪阶层、普通家庭购买,终身寿险适合家里有矿的人买。

但学姐建议大家都购买定期寿险。

因为定期寿险一般保到60、70岁,很多人在这个时候已经退休,孩子也已成年,不需要承担家庭重任了。那么保障终身就没什么必要了。

且相较于终身寿险,定期寿险的健康告知更宽松,性价比更高。

总的来说,社保对身故的保障力度有限,如果未到退休时,因疾病或者意外身故了,社保赔付的钱根本无法雪中送炭,会使整个家庭陷入困境。

因此,大家需要配置寿险,给自己的身价加值,给家庭一份保障,让家人安心。

免责申明:本网站提供的文章资料,均由小秋阳说保险公众号(盛世创富保险经纪有限公司)提供。

本网站不会就任何错误、遗漏、或错误陈述或失实陈述(不论明示或默示的)承担任何责任。对任何因使用或不当使用或依据本网站所载的资料而引致或所涉及的损失、毁坏或损害(包括但不限於相应而生的损失、毁坏或损害),本网站概不承担任何义务、责任或法律责任。

我们是小秋阳说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎关注我们的微信公众号:【小秋阳说保险】

你可以获得免费答疑的机会,也可以领取以下福利:

扫码关注微信公众号

帮你花更少的钱,买对的保险

关注【小秋阳说保险】

解决你所有的保险疑问

热点文章

热点文章

最新文章

最新文章

微信扫一扫下方二维码

阅读更多文章